〒462-0833 名古屋市北区水切町3-45

地下鉄名城線 志賀本通駅 / 名鉄瀬戸線 尼ケ坂駅

営業時間 | 9時~17時30分 |

|---|

定休日 | 土日祝祭日 |

|---|

(受付専用)

令和6年度の個人消費税の確定申告状況が公表されました

国税庁は同庁ホームページにおいて、令和6年分の個人消費税の確定申告状況等を公表しました。

公表されたデータからは下記の傾向がみてとれます。(すべて前年比較として)

- 1. 申告件数は大きく増加傾向

個人事業者の申告件数は212万件で、前年比+7.5%増(前年より約15万件増加)

インボイス制度導入2年目に入り、制度対応の申告が増えていると考えられます

- 2. 納税額も増加傾向に

納税申告額:8,004億円(+16.8%)

1件あたり納税額:39万円(+8.5%)

申告者の増加だけではなく、1人あたりの納税額も増えており全体として納税額が大きく伸びています。

- 3. 還付申告はやや減少

還付申告額:492億円(▲2.8%)

1件あたり還付額:54万円(▲6.6%)

還付件数、1件あたりの還付金額も減少しています。

- 4. インボイス制度の影響が定着しつつある

インボイス発行事業者数:221万人(増加)

申告人員:190.7万人(増加)

2割特例適用者:81.1万人(増加)

インボイス制度の影響を受け、制度対応の登録・申告が定着し始めていることが分かります。

総合的な見方

インボイス制度導入2年目で個人事業者による消費税申告が拡大し活発化しました。特に納税額の増加は顕著な傾向です。

非課税とされる住宅やその貸付けの範囲とは?

◆消費税:非課税とされる住宅やその貸付けの範囲

消費税が非課税とされる場合には、住宅(人の居住用に供する家屋や家屋のうち、人の居住用に供する部分をいい、一戸建ての住宅のほかマンション、アパート、社宅等を含む)の貸付けがあります。また、住宅と一体となって貸し付けられる庭、塀、給排水施設等住宅の一部と認められるものや、家具、照明設備、冷暖房設備等の住宅の附属設備で住宅と一体となって貸し付けられるものも、住宅の貸付けに含まれます。

駐車場等の貸付けについては、一戸当たり1台分以上の駐車スペースが確保されており、加えて自動車保有の有無にかかわらず各戸に割り当てられている等の場合。また、家賃とは別に駐車場使用料等を収受していない場合のいずれにも該当する場合には非課税となります。プールやアスレチック、温泉などの施設を備えた高級賃貸住宅については居住者のみが利用でき、家賃とは別に利用料等を収受していない場合には非課税となります。

ただし、貸付期間が1ヵ月未満の場合に該当する場合や、旅館業法第2条第1項に規定する旅館業に係る施設(ホテル、貸別荘、ウィークリーマンション等)の貸付けに該当する場合には非課税となる住宅の貸付けから除かれます。

◆民泊の場合

住宅宿泊事業法に規定する住宅宿泊事業(いわゆる民泊)も、旅館業法に規定する旅館業に該当しますので、非課税の対象となりません。また、対価たる家賃には、月決め等の家賃の他、敷金、保証金、一時金等のうち返還しない部分が含まれます。

◆また貸しした場合

住宅用の建物を賃貸する場合において、賃借人が自ら使用しない場合であっても、その賃貸人と賃借人との間の契約において、賃借人が住宅として転貸することが明らかな場合には、住宅の貸付けとして非課税とされます。また、住宅として貸し付けられた建物について、契約当事者間で住宅以外の用途に契約変更した場合には、契約変更後のその建物の貸付けは課税の対象となります注意が必要です。

(注意)

上記の記載内容は、令和6年6月1日現在の情報に基づいて記載しております。今後の動向によっては、税制、関係法令等、税務の取扱い等が変わる可能性が十分ありますので、記載の内容・数値等は将来にわたって保証されるものではありません。

令和7年1月(2025年1月)から申告書等への収受印は廃止へ

◆申告書等控えへの収受印は廃止となります

国税庁は令和6年1月4日に、令和7年1月以降は申告書等の控えに収受日付印の押印を行わないとする発表がありました。対象となる「申告書等」とは、国税に関する法律に基づく申告、申請、請求、届出その他の書類の他、国税庁・国税局・税務署に提出される全ての文書とされます。令和7年1月からの書面申告等における申告書等の送付時には、提出用の申告書等のみを送付する形になります。控えの管理については納税者自身で提出した年月日の記録や管理をことになります。

◆申告書等の提出事実を証明する方法について

例えば個人が融資を受ける、奨学金の申請を行う、保育園の手続きする等の際に確定申告書の控えを要求されることがあります。その場合、収受印の押印廃止後には収受印がない控えについては、個人の収入等が証明できないため各種手続きには利用できなくなる可能性が高いと思われます。オンラインサービスでの利用ではなく書面による収入証明を取得する場合には、税務署に対して「保有個人情報の開示請求」を行うか、「納税証明書の交付請求」を行う必要があります。なお、個人情報の開示請求は手数料300円。納税証明書は税目ごと1年度1枚につき400円となっています。

◆オンラインの場合は無料

e-Taxを利用した電子申告の場合には申告等データの送信が完了した後、税務署からの受信通知がメッセージボックスに格納されます。ここから申告書等のPDFファイルを無料でダウンロードすることができます。ダウンロードしたPDFファイルには受付した日時が記載されることから、提出した確定日付が必要な納税者については電子申告の利用が望まれます。国税庁は税務行政のデジタル・トランスフォーメーション(DX)を進めていることから、便利な機能が増えて利便性が向上する一面もあります。しかし、インターネット等のサービスに不慣れな高齢者の方達にとっては不便になることも確かです。理想ではありますが誰にでも優しく使い勝手の良い税務行政や申告方法を進めてほしいものです。

国税庁による2022年度租税滞納状況

★国税庁による2022年度租税滞納状況が公表されました。

2023年3月末時点での法人税や消費税など国税の滞納残高が2020年度から3年連続で増加しました。

その要因としては、新型コロナウイルス感染症の経済対策で特例猶予制度が適用され、滞納の新規発生が抑えられていた分が、猶予期限を過ぎて上積みされたことなどによるものとみられております。また、新規発生滞納額は前年度に比べ4.4%減の7,196億円と3年ぶりに減少し、整理済額は7,104億円(前年度比2.1%増)と新規発生滞納額を下回ったため、2023年3月末時点での滞納残高は1.0%増の8,949億円と3年連続で増加しました。

ただし、2023年3月までの1年間(2022年度)に発生した新規滞納額は、最も新規滞納発生額の多かった1992年度(1兆8,903億円)の約38%まで減少しました。また、2022年度の滞納発生割合(新規発生滞納額/徴収決定済額)は前年度比0.1ポイント減の1.0%と低水準で推移しました。

滞納発生割合は、2020年度は過去最低の0.9%、2021年度は1.1%で推移した結果、滞納残高はピークの1998年度(2兆8,149億円)の約32%まで減少しました。税目別にみてみますと、消費税は、新規発生滞納額が前年度比9.2%減の3,630億円と3年ぶりに減少しましたが、税目別では18年連続で最多となり、全体の約50%を占めます。一方で、整理済額が3,772億円と上回ったため、滞納残高は4.0%減の3,409億円となり、3年ぶりに減少しました。

(注意)

上記の記載内容は、令和5年10月13日現在の情報に基づいて記載しております。

駐車場賃貸のインボイス

駐車場の賃貸借契約は、通常、1年~2年間の契約期間で作成されますが、インボイス制度(適格請求書等保存方式)の運用が始まる令和5年10月1日をまたぐ契約も多いのではないでしょうか。

◆駐車場賃貸は、消費税課税が原則

駐車場事業を経営する場合、砂利を敷く、ロープで区画割りする、アスファルト舗装するなど施設を整備して貸し付けます。施設の利用に伴って土地が使用される場合、消費税が課されます。課税事業者は、令和5年10月以降、賃貸借契約書や請求書、領収書等にインボイス(適格請求書)としての要件を備えさせて保存しなければなりません。

◆契約書を通知書で補完

契約書、請求書等をそのままインボイスとする場合、登録番号、税率10%に対応する税込価額または税抜価額、消費税額等の明記が必要ですが、令和5年10月前に作成する契約書には、これらの項目の記載は求められていません。そもそも、駐車場賃貸では、賃料の収受に際し、通常は請求書や領収証を交付しないでしょう。

そこで貸主のインボイス交付義務・保存義務(借主のインボイス保存義務)に対応させるため、請求書にかえて、駐車場事業者は、インボイス番号(登録番号)等を記載した通知書を別途作成して契約書を補完させて借主に交付すること、領収証にかえて、借主は銀行の支払記録と賃貸借契約書や通知書で補完する方法が国税庁のインボイス特設サイトに案内されています。

◆口座振替と口座振込

口座振替の場合、借主は、インボイス番号の通知書で補完された契約書とともに通帳(課税資産の譲渡等の日付が分かるもの)を併せて保存することにより、インボイス保存義務が満たされます。

口座振込の場合は、借主は、インボイス番号の通知書で補完された契約書とともに銀行の発行する振込金受取書を併せて保存することにより、インボイス保存義務が満たされます。

◆事務所賃貸、税理士、社労士も取扱いは同じ

なお、仲介会社の作成する令和5年10月以降の賃貸借契約にインボイス番号等の記載がない場合も上記の通知書で補完する対応が必要になります。また、この取扱いは、事務所賃貸はもちろん、税理士、社労士など士業が顧問先と締結する契約についても同様の対応となります。インボイス制度開始前に業務フローを確認しておきましょう。

出荷者等が卸売市場において行う生鮮食料品等の販売適格請求書発行事業者には、課税事業者に返品や値引き等の売上に係る対価の返還等を行う場合、適格返還請求書の交付義務がありますが、適格請求書の交付義務が免除される場合と同様に、下記の場合などは、適格返還請求書の交付義務が免除されます。下記に具体例を書きます。

- 3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送

- 出荷者等が卸売市場において行う生鮮食料品等の販売

- 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)

- 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

- 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

上記の他、売上に係る対価の返還等に係る税込価額が1万円未満である場合には、その適格返還請求書の交付義務が免除されます。なお、この1万円未満の判定は、適用税率ごとの値引き等の金額により判定するものではなく、返還した金額や値引き等の対象となる請求や債権の単位ごとの減額金額により判定します。

また、売上に係る対価の返還等とは、事業者の行った課税資産の譲渡等に関し、返品を受け又は値引き若しくは割戻しをしたことにより、売上金額の全部若しくは一部の返還又はその売上に係る売掛金等の債権の額の全部若しくは一部の減額を行うことをいい、このような売上金額の返還や債権の減額の金額が1万円未満であれば、適格返還請求書の交付義務が免除されることになります。

具体的には、返還した金額や値引き等の対象となる請求や債権の単位ごとに減額した金額により判定します。

具体的には、100,000円の請求に対し、買手は振込手数料相当額550円減額した99,450円を支払った(売手は550円を対価の返還等として処理)場合、1万円未満の対価返還等であり、適格返還請求書の交付義務は免除されます。

(注意)

上記の記載内容は、令和5年6月12日現在の情報に基づいて記載しております。

今後の動向によっては、税制、関係法令等、税務の取扱い等が変わる可能性が十分ありますので、記載の内容・数値等は将来にわたって保証されるものではありません。

令和5年度税制改正ではインボイス制度導入に伴う納税者の負担軽減措置の一つとして、「小規模事業者に係る税額控除に関する経過措置(2割特例)」が導入されます。

◆納税額は簡便な計算で算出

2割特例は業種を問わず、納税額を売上税額の20%とするもので、計算方法も簡易課税制度と同様、簡便なものとなります。

◆対象期間は3年間

2割特例の対象期間は、令和5年10月1日から令和8年9月30日までの日の属する課税期間となります。個人事業者は、令和5年分(10~12月分のみ)から令和8年分の申告まで計4回の申告が対象となり、3月決算法人は、令和6年3月決算分(10月~翌3月分のみ)から令和9年3月決算分まで計4回の申告が対象となります。

◆適用要件

2割特例は、上記の対象期間において、インボイス発行事業者の登録、課税事業者選択届出書の提出がなかったとしたならば納税義務が免除されることとなる課税期間(令和5年10月1日の属する課税期間であって、令和5年10月1日前から引き続き課税事業者選択届出書の提出により納税義務が免除されないこととなる課税期間、課税期間の特例の適用を受ける課税期間を除く)に適用されます。

また、基準期間の課税売上高が1,000万円超、資本金1,000万円以上の新設法人、調整対象固定資産や高額特定資産の取得等により納税義務が免除されない課税期間についても適用されません。

なお、課税事業者選択届出書の提出により、令和5年10月1日の属する課税期間の初日から納税義務が免除されない場合で、インボイス登録申請書を提出しているときは、当該課税期間中に課税事業者選択不適用届出書を提出すれば、当該課税期間の初日から免税事業者に戻り、登録日以後は課税事業者として2割特例の適用を受けられます。財務省は救済措置と説明しています。

◆2割特例の適用は申告書に付記でOK

原則課税、簡易課税のどちらを選択している場合でも2割特例の適用は毎期、申告時に決めればよく、確定申告書に2割特例を適用する旨を付記することで行えます。

◆2割特例の適用期間が終わったら

2割特例の適用期間が終了し、翌課税期間から簡易課税の適用を受けたい場合は、翌課税期間中に簡易課税制度選択届出書を提出すれば適用できます。

◆小規模事業者の納税額を2割負担に軽減

フリーランスなど免税事業者が、令和5年10月1日から令和8年9月30日までの日の属する各課税期間にインボイス発行事業者となった場合、税額負担を2割に軽減する措置が適用されます。みなし仕入率が80%の簡易課税制度と同じ計算方法となります。特例の選択は、申告時に確定申告書に付記することで行えます。

この特例は、課税期間の特例の適用を受ける課税期間及び、令和5年10月1日前から課税事業者を選択している事業者には適用されません。

特例の適用を受けたインボイス発行事業者が、適用を受けた課税期間の翌課税期間中に簡易課税制度選択届出書を提出したときは、その提出した課税期間から簡易課税制度の適用を受けることができます。

◆インボイス交付の事務負担を軽減

(1)一定規模の事業者は帳簿のみ保存で可

基準期間の課税売上高が1億円以下または特定期間における課税売上高が5,000万円以下の事業者は、令和5年10月1日から令和11年9月30日までの課税仕入れが1万円未満の場合、帳簿のみの保存で仕入税額控除ができるようになります。

(2)1万円未満の値引はインボイス不要に

売上げに係る対価の返還等が1万円未満の場合(1回の取引の課税仕入れに係る税込金額で判定)、適格返還請求書の交付義務が免除されます。これにより振込手数料相当額が控除されて支払を受ける場合も、返還インボイスの交付は不要となります。

◆インボイス登録制度見直しと手続き柔軟化

免税事業者がインボイス登録申請書を提出し、課税期間の初日から登録を受けようとする場合、当該課税期間の初日から起算して15日前の日(現行は当該課税期間の初日の前日から1か月前の日)までに登録申請書を提出するよう期限が緩和されました。

また、インボイス発行事業者が登録の取消しを求める届出書を提出し、翌課税期間の初日から登録を取り消そうとする場合は、その翌課税期間の初日から起算して15日前の日(現行はその提出があった課税期間の末日から30日前の日の前日)までに届出書を提出するよう期限が緩和されました。

なお、令和5年10月1日からインボイス登録を受けようとする事業者が登録申請書を令和5年3月末までに提出できなくなった場合、「困難な事情」の記載がなくても、4月以降に登録申請できるようになります。

★コロナ融資「返済に不安」じわり拡大

新型コロナウイルス対策の特別融資を受けた企業のあいだで、返済に対する不安がじわじわと拡大しています。現状では多くの企業では未返済か返済が始まったばかりで、今後返済が本格化していけば、さらに苦境に追い込まれる顧問先が増える可能性もあります。

コロナ禍で苦しむ企業に無利子・無担保で運転資金を貸す「ゼロゼロ融資」について、帝国データバンクが行った調査によれば、8月時点で返済がすでに開始している企業が64.8%を占めました。

一方で融資の5割以上を返済しているのは13.3%にとどまり、3割未満が42.3%で最多。また未返済や今後返済を開始する企業も32.6%と約3分の1を占めました。今後1年以内に返済が始まる企業も2割あり、ゼロゼロ融資の返済は今後いよいよ本格化していくこととなります。

しかし一部の企業では今後の返済に暗雲がただよいます。返済見通しを聞いた質問では、「返済が遅れる可能性がある」(5.2%)や「条件緩和を受けないと返済は難しい」(4.8%)など返済に不安を抱えている回答が1割を超え、半年前の前回調査から3ポイント以上増えました。また現状では予定通り返済できているという企業からも、「(コロナ禍が)長引くようであれば厳しくなることもある」(旅館・ホテル業)、「現段階では返済可能だが、今後資材の高騰の影響に限らず、電気料金等の大幅値上げなど家計を直撃するようになると一気に市場がしぼむ」(建材・家具、窯業・土石製品製造)などの懸念が聞かれます。

中小企業に保証を提供する全国信用保証協会連合会のデータによれば、融資返済が不可能な企業に代わって協会が肩代わりする「代位弁済」の実績推移は件数・金額ともに12カ月連続で前年同月を上回りました。ゼロゼロ融資の返済が中小企業の資金繰りを圧迫する状況が、じわじわと顕在化しつつある状況です。

<情報提供:エヌピー通信社>

改めて消費税の基本的な仕組みについて

◆インボイス制度開始まで1年を切りました

消費税のインボイス制度は令和5年10月1日の開始予定となっています。「インボイス」とは、正確な適用税率や消費税額等を伝える書類のことで、インボイス制度が始まると仕入先が免税事業者の場合、これまでは認められていた「仕入税額控除」が認められなくなります。

免税事業者の方や経理以外の人には「仕入税額控除?」の言葉も聞きなれないかと思います。それでは先ずは消費税の基本的な仕組みを理解しましょう。

◆消費税の内訳

消費税は、商品・製品の販売やサービスの提供などの取引に対して課税される税で、消費者が負担し事業者が納付する仕組みです。標準税率は10%、食品等の軽減税率は8%となっています。そのうちの22/78、標準税率で2.2%、軽減税率で1.76%分は「地方消費税」として扱われ、いったん申告により国の出先機関である税務署に納付され、地方消費税部分については統計数値に基づき各都道府県に分配される仕組みとなっています。

◆消費税の負担と納付の流れ

消費税は生産、流通などの各取引段階で二重三重の税負担が生じないように、税が累積しない仕組みとなっています。

・各取引にかかる消費税の例(標準税率)

製造業:売上50,000(+消費税5,000)

卸売業:仕入50,000(+消費税5,000)

売上70,000(+消費税7,000)

小売業:仕入70,000(+消費税7,000)

売上100,000(+消費税10,000)

消費者:100,000(+消費税10,000)

上記の例示の場合、消費者が負担した消費税10,000円を、小売業者は仕入と売上の差額分である3,000円、卸売業者は差額2,000円を、製造業者は5,000円を納付する仕組みとなっています。

前述したようにインボイス制度が始まると免税事業者から仕入れている場合には、「仕入先に払った消費税」が差し引くことができなくなります。例の場合だと、卸売業者が免税事業者だった場合、小売業者は10,000円の消費税を納めることになります。

後編 国税庁インボイス制度の申請手続き情報を更新

適格請求書(以下、インボイス)制度の申請手続き情報が更新されました。

適格請求書(以下、インボイス)制度の申請手続き情報が更新されました。

(前編からのつづき)

事業者自身で登録申請を行う場合の、「適格請求書発行事業者の登録申請データ作成マニュアル(e-Taxソフト(WEB版))」、「適格請求書発行事業者の登録申請データ作成マニュアル(e-Taxソフト(SP版))」と、税理士が代理送信を行う場合の「適格請求書発行事業者の登録申請データ作成マニュアル~e-Taxソフト(WEB版)ver.~<税理士の代理送信版>」が更新されております。

e-Taxソフト利用のフローチャート、e-Taxソフトが利用でできること、登録申請データの作成・送信の手順や、登録通知データの確認方法、国税庁適格請求書発行事業者公表サイトでの公表例などが詳細に掲載されております。

なお、登録申請時にe-Tax(電子データ)による登録通知を希望した場合は、「送信結果・お知らせ」の「通知書等一覧」に登録通知データが格納されます。

事前登録できるメールアドレスは最大3つで、今回の更新情報にはメールアドレスの登録方法も掲載されておりますので、これから登録申請をされます方はご確認ください。

(注意)

上記の記載内容は、令和4年10月3日現在の情報に基づいて記載しております。

今後の動向によっては、税制、関係法令等、税務の取扱い等が変わる可能性が十分ありますので、記載の内容・数値等は将来にわたって保証されるものではありません。

後編 国税庁インボイス制度の申請手続き情報を更新

適格請求書(以下、インボイス)制度の申請手続き情報が更新されました。

適格請求書(以下、インボイス)制度の申請手続き情報が更新されました。

(前編からのつづき)

事業者自身で登録申請を行う場合の、「適格請求書発行事業者の登録申請データ作成マニュアル(e-Taxソフト(WEB版))」、「適格請求書発行事業者の登録申請データ作成マニュアル(e-Taxソフト(SP版))」と、税理士が代理送信を行う場合の「適格請求書発行事業者の登録申請データ作成マニュアル~e-Taxソフト(WEB版)ver.~<税理士の代理送信版>」が更新されております。

e-Taxソフト利用のフローチャート、e-Taxソフトが利用でできること、登録申請データの作成・送信の手順や、登録通知データの確認方法、国税庁適格請求書発行事業者公表サイトでの公表例などが詳細に掲載されております。

なお、登録申請時にe-Tax(電子データ)による登録通知を希望した場合は、「送信結果・お知らせ」の「通知書等一覧」に登録通知データが格納されます。

事前登録できるメールアドレスは最大3つで、今回の更新情報にはメールアドレスの登録方法も掲載されておりますので、これから登録申請をされます方はご確認ください。

(注意)

上記の記載内容は、令和4年10月3日現在の情報に基づいて記載しております。

今後の動向によっては、税制、関係法令等、税務の取扱い等が変わる可能性が十分ありますので、記載の内容・数値等は将来にわたって保証されるものではありません。

前編 国税庁インボイス制度の申請手続き情報を更新

適格請求書(以下、インボイス)制度の申請手続き情報が更新されました。

インボイス制度の開始(2023年10月1日)に伴い、事業者が適格請求書を交付するためには、納税地を所轄する税務署長に対して登録申請書を提出し、適格請求書発行事業者になる必要があります。申請後、税務署の審査を経て、適格請求書発行事業者として登録された場合、「登録通知書」(登録番号や公表情報等が記載)を送付されます。

登録申請手続き等は、「e-Taxソフト」のほか、パソコンを利用して申請する「e-Taxソフト(WEB版)」及びスマートフォンやタブレットを利用して申請する「e-Taxソフト(SP版)」により行えます。

これらのWEB版及びSP版による申請について、国税庁ではスムーズに申請データを作成できるe-Taxの利用を呼びかけており、今回、e-Taxによる登録申請手続きの際の操作マニュアルが更新されました。

(後編へつづく)

営業権(のれん)の価値とは

営業権(のれん)の価値とは

昨今、後継者不在に悩む会社が社会問題化する中、M&Aは、会社を未来につなぐ原動力となります。営業権(のれん)の実体は、おぼろで測定や評価には馴染みにくいものですが、取得した事業を開始したその日から収益を生み、事業の価値が顕在化します。

◆営業権(のれん)の3つの概念

営業権(のれん)は、3つの概念で説明されています。

(1)超過収益力説

ある企業が同種の事業を営む他の企業の平均利益より大きな収益を稼得できる場合、その超過収益力の原因となるもの。

(2)差額概念説

企業買収決定金額から時価純資産価額を差し引くことにより求められる差額。

繊維工業における織機の登録権利、許可漁業の出漁権、タクシー業のナンバー権など法令の規定、行政官庁の指導等による規制に基づく登録、認可、許可、割当て等の権利取得のために支出する費用。

◆税法の資産調整勘定は、差額概念説

法人税法では、事業やその主要な資産、負債が一体として移転する場合に、非適格合併等により交付した対価の額と、移転を受けた資産、負債の時価純資産価額との差額を、資産調整勘定又は負債調整勘定として表示します。これは上記の差額概念説に基づくものと言えます。

相手先から買収する価格は、資産、負債を時価評価するほか、買収後、一定期間の営業利益や将来収益の現在価値(DCF法)などで算定されることがあります。買収側は将来の期待収益にリスクを加味して交渉に臨み、少しでも高く売りたい売却側との交渉で決まった買収価格は、将来収益の見積りであることに変わりはなく、買収後の実際の収益とは異なるものとなります。

一方、買収した事業は、稼働したその日から収益を生み始めます。承継した販売先や仕入先との契約関係、移籍した社員のスキルや経験、長年かけて築きあげた取引先との信頼関係、業務処理フロー、情報共有ツールなどの一つ一つが収益の源泉となります。実際のところ買収した事業の価値は、収益を伸ばそうとする社員の動機付けや、既存事業とのシナジー効果を発揮させる経営者の手腕によって大きく影響を受け、本当の価値はそこで決まると言えそうです。

税金を滞納するとどうなる?

税金を滞納するとどうなる?

◆税金を滞納するとどうなる?

税金を滞納すると、延納などの手続きを行わなければ、税務署から催促を受けることとなります。それでも税金が払えない場合には財産に対し「差押え」の処分が行われます。差し押さえられたものが財産の場合は、金銭に換える「換価」が行われ、売却して滞納分の税金に充当されます。

◆督促は必ず行われる

法人税や所得税、消費税等の国税については、原則納期限から50日以内に督促状が送られてきます。地方税についてはさらに厳しく、納期限から20日以内と規定されています。

督促状の発行日から10日以内に税金を完納しない場合、原則、財産を差し押さえられることになります。

◆差押調書と差押え

差し押さえは、滞納者の元に差押調書という書面が届きます。差押調書には滞納している税金の金額と、滞納者の財産を差し押さえた旨、どの財産が差し押さえられたのが記載されています。

なお、差し押さえに際しては「第三者の権利を害することが少ない財産、滞納者の生活に支障が少ない財産、換金性の高い財産、保管や引き揚げに便利な財産」が優先されます。

◆換価と配当

差し押さえられた財産を金銭に換える処分を経て、滞納している税金に充当されます。

滞納している税金よりも、差押財産の処分代金が高かった場合には、差額が「配当」として滞納者に支払われます。

◆納税や換価は猶予を願い出ることができる

資金的にどうしても税金を払えない事情がある場合は、納税猶予や換価の猶予制度の利用を検討するのも必要です。申請をすることにより、分割納税や延滞税の税率軽減、財産についての差押えや換価処分を猶予が考慮される場合があります。

税金は国や地方がもつ、最高の権力です。期日までに支払わない場合には、延滞税や差押えのリスクが生まれます。日々の会計において納税金額と納付期限をしっかりと考えた資金繰りが必要となります。

成人年齢18歳への変更に伴う税務上の影響は?

成人年齢18歳への変更に伴う税務上の影響は?

成年年齢の18歳への引下げは生活の面において様々な影響がありますが、税務においても影響があります。

具体的には、相続税の未成年者控除、贈与税申告の特例税率の適用など、すでに税制改正などで見直されております。相続税の未成年者控除は、相続人の中に未成年者がいる場合、成年年齢から相続日時点の未成年者の満年齢の差額に10万円を乗じた金額が相続税から控除されます。

2022年4月1日以後は、この受贈者の年齢要件が18歳以上となります。

該当されます方は、ご確認ください。

相続登記が義務化されます

相続登記が義務化されます

相続登記が義務化されます

令和3年4月に成立した改正不動産登記法では、不動産を取得した相続人に対し、その取得を知った日から3年以内に相続登記の申請が義務付けられました。これまで登記未了であった全ての不動産にも適用され、正当な理由のない申請漏れは、10万円以下の過料の対象となります。新制度は成立後3年以内、令和6年までに施行される予定です。経過措置により施行日前の相続・遺贈の場合、令和6年までの施行から3年間が登記申請義務の履行期間となります。

◆新たに相続人申告登記制度がスタート

相続人の申請義務を簡易に履行できる「相続人申告登記制度」が新設されました。相続登記されないまま長期化すると所有者不明土地を生み、行政に支障をきたす原因にもなります。このため、相続人申告登記では遺産分割未了であっても登記名義人について相続が開始したこと、相続人の氏名・住所を登記に付記することで登記義務を履行できることとしました。遺産分割未了のため、持分の登記はありません。後日、遺産分割協議が整ったときは遺産分割成立日から3年以内に、協議の結果を踏まえた登記申請が義務付けられます。

◆とりあえず法定相続分での登記に注意!

もちろん、遺産分割未了の状態であっても従前どおり相続開始後3年以内に、とりあえず法定相続分で暫定的な登記を行い、遺産分割協議が調った後に登記し直すことも可能です。

しかし、法定相続分で登記をしても遺産分割協議前であれば不動産の利用、売却等には共有者の間で何らかの同意が必要となります。相続人が死亡すると権利者は更に増えて、遺産分割は難航必至です。

◆相続人申告登記も遺産分割は先送りのまま

相続人申告登記を行って遺産分割協議を続行する場合も、民法上は、法定相続分で共有されたままですので、不動産の利用、売却等に際し、共有者の間で同意が必要となることに変わりなく、相続人申告登記も遺産分割の先送りに過ぎません。

◆それぞれの事情を斟酌した遺産分割協議を 相続した不動産は相続人の居住用とするか、賃貸用とするか、売却をいつするかなど有効利用をはかり、そのうえでそれぞれの相続人の事情を斟酌した速やかな遺産分割協議ができるかがポイントになるのではないでしょうか。

経営者にとって新型コロナウィルス感染防止に必要とされる「3つの密を避ける」について

私たち日本人にとって明るい話題となる筈だった東京2020五輪。新型コロナウィルスの感染拡大が止まらず、1年を目途に延長が決定されました。残念ですが現状では延期決定は仕方がない事だと思います。

中国から発症した新型コロナウィルスの感染拡大が止まりません。今や日本を含め欧州や米国、また、アフリカでも感染発症で全世界的に深刻な感染拡大となってきました。

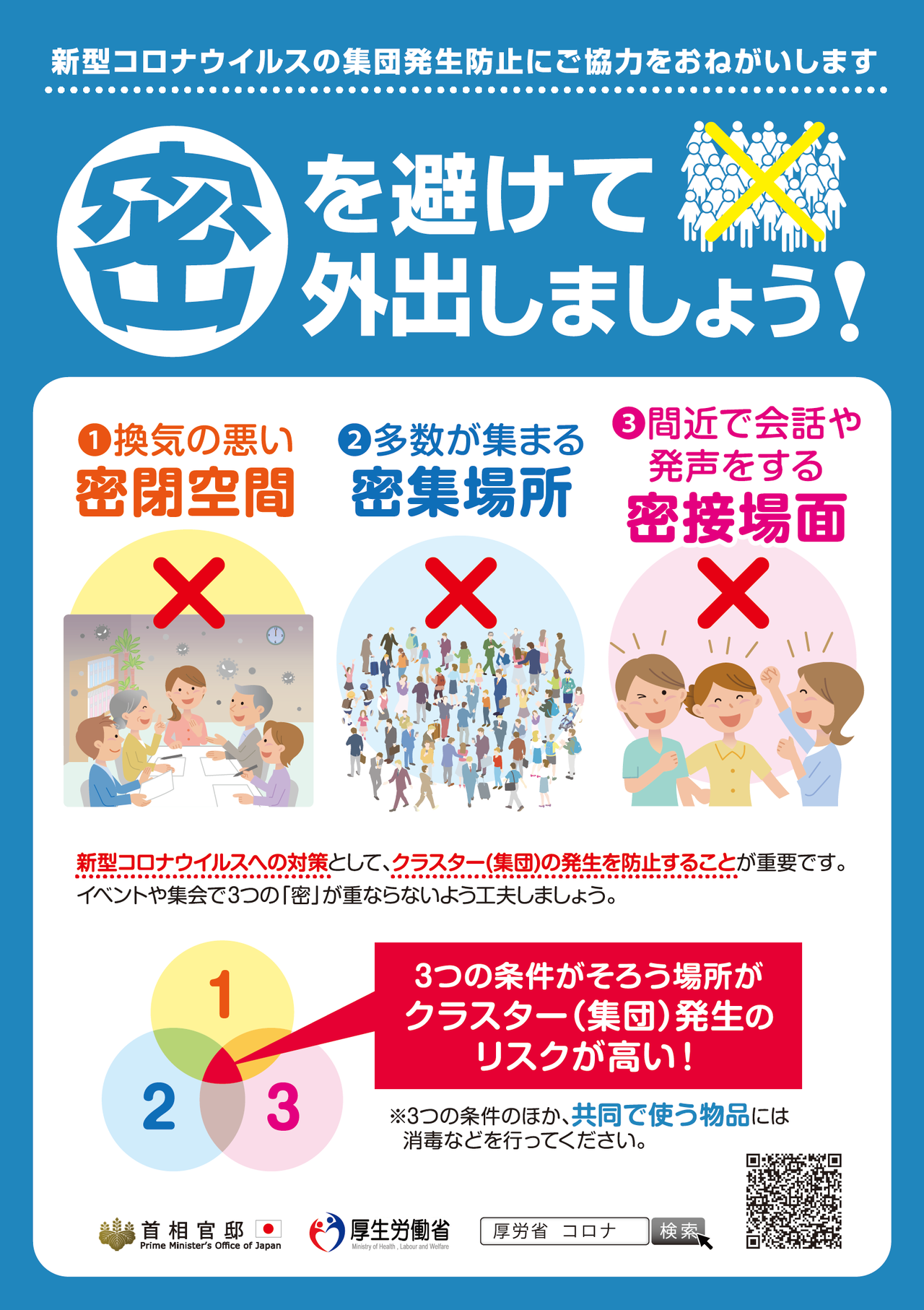

画像引用 厚生労働省ホームページより引用

厚労省のポスターよれば新型コロナウィルス感染拡大には、下記に挙げる「3つの密を避ける」のが大切のようです。

- 換気の悪い密閉空間

- 多数が集まる密集場所

- 間近で会話や発声をする密接場面

消費者の立場からすれば、結論的にはそのようなリスクのある場所に行かないのが、一番簡単で効果も高いと思われます。安倍首相や先日の小池都知事の自粛要請が、もっとも必要な行動であると。

ただ、私ども柳会計のお客様の中には、小売業や塾経経営のお客様もおみえです。本投稿は経営者にとって、新型コロナウィルス感染拡大防止に必要とされる「3つの密を避ける」について書きます。

① 「換気の悪い密閉空間」の対策

お店の窓を少し開けておく、または定期的に窓を開けて空気の入れ替えを行うこと。高層階で窓が開けられない場合には、個室があれば部屋ごとのドアを開けておく等。できるだけ外気を取り込む工夫をしてください。

② 「多数が集まる密集場所」の対策

来店するお客様に対しては、入店待ち行列やレジ待ち、また、塾やセミナー形式で多数が一か所に集まる場合には、人と人との間隔を空けて待たれる案内や席の配慮を。可能であれば年齢層や人数を決めての制限営業など。

③ 「間近で会話や発声をする密接場面」の対策

なかなか市販のマスクが購入できません。従業員さんに必要なマスクの調達も難しいのが現状です。調達できないのであれば大型のハンカチや手作りマスクでの代用を。

補足

税理士の立場から2点。

④ 対策に使った費用は必ず会計記録し領収書などは保存を。

所得税、法人税では業務に関連する費用は全額、必要経費または損金として処理できます。

⑤ 今後、新型コロナウイルス対策に使った費用が特例措置で補償される可能性もあります。

何に使ったのかを明確にするために、レシートや領収書の裏にメモ書きしておくことも大切です。

以上

まだまだ、都市機能が止まるほどの破滅的な爆発的感染拡大にはなっていません。今が正念場です。大変に大きな災禍ですが、ひとり一人の行動や意識で感染拡大を止めることは可能です。どうか、責任と自覚をもってこの国難を乗り切りましょう。

お問合せ・ご相談はこちら

担当:柳和久(やなぎかずひさ)

受付時間:9時~17時30分

定休日:土日祝祭日

名古屋市北区の税理士・行政書士です。柳和久税理士事務所では[安心・正確]はもちろんの事、お客様目線にたち丁寧な仕事を心がけております。

小さなご相談でも大丈夫です。

相続サポート名古屋 相続税と手続が相談できる税理士事務所

相続に関するご相談、ご依頼は相続サポート名古屋のHPに詳しく。

| 対応エリア | 名古屋市(千種区、東区、北区、西区、中村区、中区、昭和区、瑞穂区、熱田区、中川区、港区、南区、守山区、緑区、名東区、天白区)、瀬戸市、尾張旭市、春日井市、小牧市、一宮市ほか愛知県内 |

|---|

ごあいさつ

税理士 行政書士

柳和久税理士事務所

最寄り駅

地下鉄名城線 志賀本通駅

名鉄瀬戸線 尼ケ坂駅

業務地域

名古屋市(千種区、東区、北区、西区、中村区、中区、昭和区、瑞穂区、熱田区、中川区、港区、南区、守山区、緑区、名東区、天白区)、瀬戸市、尾張旭市、春日井市、小牧市、一宮市ほか愛知県内