〒462-0833 名古屋市北区水切町3-45

地下鉄名城線 志賀本通駅 / 名鉄瀬戸線 尼ケ坂駅

営業時間 | 9時~17時30分 |

|---|

定休日 | 土日祝祭日 |

|---|

(受付専用)

相続税の債務控除における「確実な債務」とは

相続税の申告では被相続人(亡くなられた人)の債務は相続財産から控除されます。この場合、控除される債務は「確実な債務」に限るとされています。被相続人の借入金は控除される債務の代表ですが、その債務が相続の後に債務免除の対象となっていた場合、債務控除できるのでしょうか?

◆確実な債務の要件

債務控除を受けるためには債務が存在していること、及び債権者より債務弁済の履行が義務づけられていることが要件とされており、要件を満たす債務を「確実な債務」と呼んでいます。

◆債務免除に停止条件がある場合

被相続人の借入金のうち一定金額を期日までに弁済すれば、残額は弁済を免除する停止条件が借入契約に付されていた場合、その成就がほぼ確実であると見込まれるときは債務控除を認めない判例があります。

◆債務免除は確実な債務でないとされた裁判

これは実際に争われた裁判の事例です。被相続人から16億円の借入債務を相続し、その後、銀行との和解により債務の一部が免除されることになり、債務免除の条件として必要な金額を弁済した結果、約9億円の残債務が免除されました。相続税の申告では、「相続開始時点で債務免除が確実に実行される状況だった」と判断して、免除される予定の約9億円については債務控除の対象とせずに相続税を納付しました。

その後、税務当局から債務免除によって得た利益に対して所得税が課税されたため、相続人は「二重課税である」として、所得税の非課税を求めて訴訟を提起しました。一審と二審では、相続人が債務免除の条件である分割金を支払うだけの資産を十分に有していたことから、債務免除は実現可能であり、約9億円の残債務は「確実な債務」ではなかったと判断。つまり、相続開始時点でその債務は消滅する見込みが高いので相続税の債務控除の対象にはならないとされました。

しかし、仮に相続人が相続税の申告において、次のような立場を取っていた場合はどうでしょうか。

「債務免除の条件(分割金の支払い)は、相続開始時点ではまだ履行されていなかった。よって、債務免除は未確定であり、残債務約9億円は依然として法的に有効な債務である。と考え、残債務を「確実な債務」として相続税申告において債務控除の対象に含めることになります。結果として、相続税の課税対象となる純資産額が減少して納税額は少なくなります。

その後、債務免除が成立した時点で、約9億円の債務が消滅したことにより、相続人の資産が増加したとみなされ、所得税の課税対象となる可能性が出てきます。つまり、債務控除を受けた相続税と、債務免除益に対する所得税の両方が課税されることになり、結果的に「二重課税」となるリスクが高まります。

このような申告方針を取っていた場合、裁判所は「債務控除を受けた相続税申告」と「債務免除益への所得税課税」の整合性をどう評価したのか、また、二重課税の回避が認められたかどうかは不明です。したがって、裁判の展開が現在のものとは異なっていた可能性があり、その点に法的・実務的な検討余地が残るといえます。

令和6年度の贈与税の確定申告状況が公表されました

国税庁は同庁ホームページにおいて、令和6年分の贈与税の確定申告状況等を公表しました。

公表されたデータからは下記の傾向がみてとれます。(すべて前年比較として)

◆贈与税申告の主な傾向(令和6年分)

① 申告人数は減少傾向

総申告人員:47.4万人(前年比▲7.0%)

納税人員:33.3万人(▲11.4%)

申告、納税する人数は前年より減少しています。特に暦年課税を利用する人が大きく減少している点が特徴。

② 納税額は増加傾向

申告納税額:3,935億円(+10.9%)

1件当たり納税額:118万円(+25.2%)

納税する人数は減っても、1人あたりの納税額は大きく上昇しています。この点から高額な贈与が増えている可能性が考えられます。

◆課税方法別の動向

③ 暦年課税:申告者は大きく減少するものの、納税額は増加しています

申告人員:39.7万人(▲14.0%)

納税額:3,274億円(+9.7%)

1件当たり:100万円(+24.4%)

人数は大幅に減ったものの、1人あたりの金額は上がっているため高額な贈与が増えている傾向。

④ 相続時精算課税:申告者、納税額ともに大幅に増加しています

申告人員:7.8万人(+59.2%)

納税額:661億円(+17.5%)

1件当たり:1,146万円(▲5.8%)

相続時精算課税を利用する人数が大きく増加し、制度の利用が進んでいる傾向が見られます。ただし1件あたりの贈与額は縮小傾向。

課税方法別の動向

総合的な見方

- 贈与税申告は「件数減・金額増」の傾向

- 暦年課税による贈与は減少傾向にあって、相続時精算課税による贈与は急増した結果が見られます

- 高額な贈与が増える一方で、制度の選択に明確な変化が見られます。明確な理由は分かりませんが、今後の税制改正や相続対策への関心が影響している可能性が考えられます。

国税庁から令和5年分の相続税申告の状況が公表されました。

それによれば、令和5年分の1年間(令和5年1月から12月までの1年間)における被相続人数(亡くなった人)は157万6,016人で、前年よりも6,966人増加の過去最高となりました。

◆相続税の課税対象となった被相続人数と課税割合

その内、相続税の課税対象となった被相続人数は前年分15万858人より4,882人増加して、課税割合は9.9%(前年分9.6%)となり、いずれも過去最高の数字となりました。また、令和5年分の課税価格の合計は21兆6,335億円となり、前年分から9,495億円増加して相続税額は3兆53億円となり、前年分2兆7,989億円から2,000億円弱の増加となりました。

なお、被相続人1人当たりの課税価額は、1億3,891万円(同1億3,711万円)、税額は1,930万円(同1,855万円)となっています。

◆相続財産金額の構成比

相続財産金額の構成比では、「現金・預貯金等」35.1%、「土地」31.5%、「有価証券」17.1%、「家屋」5.0%、「その他」11.4%となっています。

◆三大都市圏では

三大都市圏では東京局管内における相続税の課税対象者は4万8,358人(前年分4万2,881人)となり、課税割合は15.0%(同14.7%)と微増し税額も1兆2,346億円(同1兆886億円)と増加しています。

また、大阪局管内では課税対象者は2万4,401人(同2万1,985人)となり、課税割合は9.7%(同9.6%)で税額は4,868億円(同4,024億円)となりました。

当事務所のある名古屋局管内のデータをみたところ課税対象者は2万1,670人(同1万9,359人)となり、課税割合は12.2%(同11.9%)で税額は3,128億円(同2,941億円)となり、東京局や大阪局と同様に課税割合と税額ともに増加傾向を示しています。

相続税の個別申告について

最近、事務所に連続して似たようなご相談があり実際に申告依頼のあった事案が2件あります。それぞれ内容は違いますが、ご兄弟で遺産を相続されるという点では同じでした。少子化に伴う昨今の相続事情。今後も大なり小なり兄弟間における相続トラブルは増える傾向ではと思います。

通常は共同での相続税申告が多いですが、相続人ごとに別々に個別での相続税申告も可能となっています。ご兄弟での相続を例にして個別申告について少し書きたいと思います。

相続税の申告について教えてください。相続人は兄弟2名が相続人です。税務署には兄弟別々に申告したいと思いますが可能ですか?

はい。各人が別々に申告することも可能です。

まずは基本からお話しします。相続税の申告は被相続人が亡くなったことを知った日の翌日から、10か月以内に行う必要があります。申告書は被相続人(亡くなられた人)の住所地を管轄する税務署に提出します。

通常は相続人が複数いる場合には共同で申告を行います。しかし、ご質問のように兄弟各人が別々に申告することを希望した場合には個別申告も可能です。具体的な手続きや申告方法、詳細についてより詳しく知りたい場合には税理士に相談することをお勧めします。

個別申告で相続税申告する場合の注意するポイント

- 財産の正確な把握

- 情報の共有

- 税務調査のリスクが高まる

- 税理士の連携

2 情報の共有

3 税務調査のリスクが高まる

4 税理士の連携

個別申告で相続税申告する場合のデメリット

- 税理士費用が増える

- 作業が重複して非効率

1 税理士費用が増える

相続人全員が1人の税理士に依頼すれば費用は1人分で済みますが、別々に依頼すると総額が増えます。例えば、5人が1人の税理士に依頼すると100万円で済むところ、5人が別々に依頼すると500万円になります。協力が難しい場合でも、信頼できる相続人と共同で申告することを検討すると良いでしょう。

2 作業が重複する

財産評価のための計算や申告書作成が別々の税理士ごとに行うため、内容確認や書類作成など重複する作業が生まれるため申告までの作業や時間が非効率となります。

相続税の障害者控除

制度の概要

障害者が相続や遺贈で財産を取得したときは、将来にわたる生活費や介護費用等に備えるため、相続税額から一定金額を控除すること(納付税額の減額)ができます。

障害者控除額は、85歳になるまで1年につき10万円(一般障害者)または20万円(特別障害者)で算出されます。例えば、40歳で父の財産を相続した子が一般障害者の場合、10万円×(85歳-40歳)=450万円の控除を受けることができます。

扶養義務者からも控除できます

障害者控除額を障害者本人の相続税額から控除しきれない場合は、その金額をその障害者の扶養義務者の相続税額から控除できます。扶養義務者は、配偶者、直系血族、兄弟姉妹、三親等内の同一生計親族等です。先の例で子の相続税額が300万円の場合、控除しきれない150万円は扶養義務者となる母や兄弟姉妹の相続税額から控除します。

既に控除の適用を受けていた場合には

既に障害者控除を受けたことがあり、今回、新たな相続で再び、障害者控除を受ける場合は、障害者及びその扶養義務者が既に控除を受けた金額の合計額を除いた額を控除できます。

前の相続で一般障害者であった相続人が今回の相続では特別障害者になった場合(あるいは、その逆の場合)は、最初の相続開始時の障害者区分に対応する障害者控除額と、今回の相続開始時の障害者区分に対応する障害者控除額との合計額から、障害者及びその扶養義務者が既に控除を受けた金額の合計額を除いた額を控除できます。

障害者控除の利用履歴を確認するには

障害者控除の適用を受ける場合、障害者やその扶養義務者が前の相続で障害者控除を受けていたかについて履歴の確認を要します。前の相続で申告書がある場合は、その申告書の控えを閲覧します。相続財産の評価額が基礎控除額以下であれば相続税は生じていないので、今回の相続で初めての控除を受けることができます。

令和5年度(2023年)税制改正での贈与税の変更点

暦年贈与制度や相続時精算課税での変更は?

暦年贈与制度の持ち戻し期間が延長

令和5年度税制改正により「持ち戻し」の対象となる暦年贈与が、これまでの相続開始前3年以内から7年前にと延長されます。この延長される4年間の贈与については、合計で100万円の非課税枠が設けられることになります。

この改正による延長は令和6年1月1日以降に行われる暦年贈与から適用されます。相続税の申告では、令和9年1月1日以降に発生する相続から影響が出てきます。

*生前贈与加算(持ち戻し)とは?

被相続人の相続開始3年以内の贈与財産のうちで一定の要件に当たるものは、相続財産に加える必要があります。「持ち戻し」と呼ばれるもので、正しい相続税を計算するうえで「生前贈与加算」は必要です。

相続時精算課税制度にも基礎控除が設定

贈与においては暦年贈与と相続時精算課税制度の2種類があります。相続時精算課税制度を選択した場合、2,500万円までの非課税枠までは贈与税はかかりません。非課税枠を超えての贈与については一律20%の税率で贈与税が発生します。これまで適用の不便さから利用の少なかった相続時精算課税制度ですが、令和5年度税制改正で新たに110万円の基礎控除が新設されます。

令和5年度改正以前では、2,500万円の非課税枠だけを贈与税計算で考慮していましたが、令和6年1月以降は別個に毎年110万円までの非課税計算ができるようになります。さらに、暦年贈与と違って相続発生時に相続財産に加算する「持ち戻し」はありません。

暦年贈与と相続時精算課税による比較

令和5年度改正以前は生前贈与といえば暦年贈与制度による贈与が大半でした。相続時精算課税制度を選択した場合、相続時には全額が持ち戻しの対象になるため相続税の節税にはつながらない事。また、贈与を受けた場合、金額に大小に関わらず毎年の確定申告が義務付けられていた事から、極めて利用が少なかった状況でした。しかし、改正後は基礎控除額110万円が新設される事から、大幅に利用者が増えると予想しています。

短期間に相続が発生。父、母、子2人の4人の親族関係で母が4月1日に死亡。その後、相続税申告前に父が8月1日に死亡した場合。申告の流れはどうなるのでしょうか?

◆申告義務は相続人に承継される

一次相続(母)の相続税申告義務は、父と子2人にありますが、父がその後、死亡したため、父の申告義務は相続人(子2人)が承継します。子2人は、一次相続(母)の相続人として相続開始を知った日の翌日から10か月後の翌年2月1日が申告期限となり、父から承継した一次相続(母)の申告期限は、父の相続開始を知った日の翌日から10か月後の翌年6月1日となります。

なお、二次相続(父)の申告期限は、父の相続開始を知った日の翌日から10か月後の翌年6月1日となります。

◆一次相続の遺産分割協議書の記載

子2人は父の権利義務を承継します。一次相続(母)の遺産分割協議書には、一次相続の被相続人(母)、二次相続の被相続人(父)の最後の本籍、最後の住所、出生日、死亡日、氏名と、相続人兼父相続人として子2人の本籍、住所、出生日、氏名が記載されます。

子2人は、母の遺産分割協議に参加し、父と子2人がそれぞれ、母から相続する財産、債務について遺産分割協議書を作成します。また、父が一次相続で母の財産・債務をどのように承継するかは、父の生前の希望も尊重しつつ、二次相続の承継による税負担と併せて検討することになります。

◆法定相続情報は被相続人ごとに作成

一次相続(母)の相続税申告書には、一次相続(母)の法定相続情報一覧図(相続人は、父と子2人)と二次相続(父)の法定相続情報一覧図(相続人は、子2人)を、それぞれ別々に作成し、添付する必要があります。これは、法定相続情報一覧図は、被相続人が死亡した時点で誰が法定相続人であるかを示すものだからです。

したがって一次相続(母)の法定相続情報一覧図には、被相続人は母、相続人は父と子2人の情報を記載し、二次相続(父)の法定相続情報一覧図には、被相続人は父、相続人は子2人の情報を記載します。先に死亡した母を「亡妻」と記載することもあります。

2つの法定相続情報一覧図を重ねることにより、一次相続の申告は二次相続を経て子2人に承継されることが示され、遺産分割協議書の記載と整合します。

相続税の申告期限から3年以内に分割された場合は、小規模宅地等の特例や配偶者の税額軽減の特例を受けることができます。

◆3年以内の分割見込書の提出

大幅な評価減につながる小規模宅地等の特例のように相続税申告における特例を受けるためには、申告期限(相続開始を知った日の翌日から10か月以内)までに遺産分割を行い、分割を成立完了させる必要があります。

ただし、未分割の場合であっても申告期限から3年以内に分割の見込みがあるときには、いったん特例適用がない状態で相続税の申告書を作成し、申告書を提出する際に「申告期限後3年以内の分割見込書」を一緒に税務署に提出します。「申告期限後3年以内の分割見込書」が出されている場合には、申告期限から3年以内に遺産分割が完了したときに改めて特例適用を受ける形で再計算います。そして、分割が行われた日の翌日から4か月以内に更正の請求を行うことができます。

◆やむを得ない理由がある場合の承認申請書

なお、申告期限後3年を経過する日に裁判や調停など、やむを得ない事情から未分割のときは、申告期限後3年を経過する日の翌日から2か月以内に「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出して承認を受けます。

◆土地の遺産分割協議日に注意!

相続税の申告期限から3年以内に土地の遺産分割を行い、遺産分割協議書を作成して相続登記したものの、預金など他の財産の遺産分割協議が長引き、遺産全部についての分割が終了してから更正の請求をした場合、土地の遺産分割協議書作成日から4か月以内に更正の請求をしていないときは、小規模宅地の特例を受けることができなくなりますので注意しましょう。

◆遺産分割は相続開始後10年までに

所有者不明土地の発生を予防するために改正民法では、令和5年4月より遺産分割未成立のまま相続開始から10年を経過したときには、画一的な法定相続分で遺産分割されることになりました。また、令和6年4月より不動産の取得を知った日から3年以内に相続登記の申請が義務化されます。ただし、遺産分割未成立の場合でも相続人申告登記を行い、登記名義人の法定相続人である旨を申し出ることで申請義務を履行したものとされます。これらの措置は施行日前の相続にも適用されます。

相続税路線価が2年ぶりに上昇

国税庁は2022年分の相続税路線価を公表しました。全国平均は前年分を0.5%上回り、コロナ禍でマイナスに落ち込んだ前年から上昇に転じました。コロナ禍の影響から回復しつつある状況です。ただインバウンド需要が戻りきっていない観光地やテレワーク増加でかげりの見えるオフィスエリアなどでは下落が続く地点も多く、今後の動向は見通せません。

都道府県別では、地方を中心に27県で下落した一方、前年より13都府県多い20都道府県で上昇しました。最も伸び率が高かったのは北海道のプラス4.0%で、福岡3.6%、宮城2.9%と続きます。東京や大阪、愛知など前年はマイナスだった都市圏も多くが上昇に転じました。 また都道府県庁所在地の最高路線価をみても、前年より7都市多い15都市で上昇しています。最も上昇幅が大きかったのは駅周辺の再開発が進む千葉市のプラス5.1%。以下、札幌市4.8%や広島市3.5%が続きました。

路線価の全国1位は、37年連続で東京都・銀座5丁目の文具店「鳩居堂」前にある銀座中央通り。ただし価格は1平方メートルあたり4224万円で、9年ぶりに下落した昨年からさらに1.1%下落しました。

相続税路線価は、毎年1月1日時点での一定の範囲内の道路(路線)に面した土地を評価するもので、国税庁が1年に1度公表しています。国土交通省が毎年3月に発表する「公示地価」の8割程度の価額が目安とされ、今年1月1日から12月31日までの間に相続や贈与で受け取った土地に、今回発表された路線価を基にした税額が適用されます。相続税路線価の上昇は、そのまま相続財産としての価値の増加につながるため、全国的な上昇傾向は土地所有者の税負担増を意味しているとも言えるでしょう。路線価には、各市町村が原則3年ごとに発表して固定資産税の算定基準とする「固定資産税路線価」もありますが、一般的に「路線価」と言えば、相続税路線価を指すことがほとんどです。

<情報提供:エヌピー通信社>

1.国税庁から2020年分相続税の申告状況が公表されました

1 国税庁から2020年分相続税の申告状況が公表されました。

国税庁から2020年分相続税の申告状況が公表されました。

2020年中(2020年1月1日〜12月31日)に亡くなられた人(被相続人)は、これまで過去最高の2019年(138万1,093人)を0.6%減少し、137万2,755人となりました。

相続登記が義務化されます

相続登記が義務化されます

相続登記が義務化されます

令和3年4月に成立した改正不動産登記法では、不動産を取得した相続人に対し、その取得を知った日から3年以内に相続登記の申請が義務付けられました。これまで登記未了であった全ての不動産にも適用され、正当な理由のない申請漏れは、10万円以下の過料の対象となります。新制度は成立後3年以内、令和6年までに施行される予定です。経過措置により施行日前の相続・遺贈の場合、令和6年までの施行から3年間が登記申請義務の履行期間となります。

◆新たに相続人申告登記制度がスタート

相続人の申請義務を簡易に履行できる「相続人申告登記制度」が新設されました。相続登記されないまま長期化すると所有者不明土地を生み、行政に支障をきたす原因にもなります。このため、相続人申告登記では遺産分割未了であっても登記名義人について相続が開始したこと、相続人の氏名・住所を登記に付記することで登記義務を履行できることとしました。遺産分割未了のため、持分の登記はありません。後日、遺産分割協議が整ったときは遺産分割成立日から3年以内に、協議の結果を踏まえた登記申請が義務付けられます。

◆とりあえず法定相続分での登記に注意!

もちろん、遺産分割未了の状態であっても従前どおり相続開始後3年以内に、とりあえず法定相続分で暫定的な登記を行い、遺産分割協議が調った後に登記し直すことも可能です。

しかし、法定相続分で登記をしても遺産分割協議前であれば不動産の利用、売却等には共有者の間で何らかの同意が必要となります。相続人が死亡すると権利者は更に増えて、遺産分割は難航必至です。

◆相続人申告登記も遺産分割は先送りのまま

相続人申告登記を行って遺産分割協議を続行する場合も、民法上は、法定相続分で共有されたままですので、不動産の利用、売却等に際し、共有者の間で同意が必要となることに変わりなく、相続人申告登記も遺産分割の先送りに過ぎません。

◆それぞれの事情を斟酌した遺産分割協議を 相続した不動産は相続人の居住用とするか、賃貸用とするか、売却をいつするかなど有効利用をはかり、そのうえでそれぞれの相続人の事情を斟酌した速やかな遺産分割協議ができるかがポイントになるのではないでしょうか。

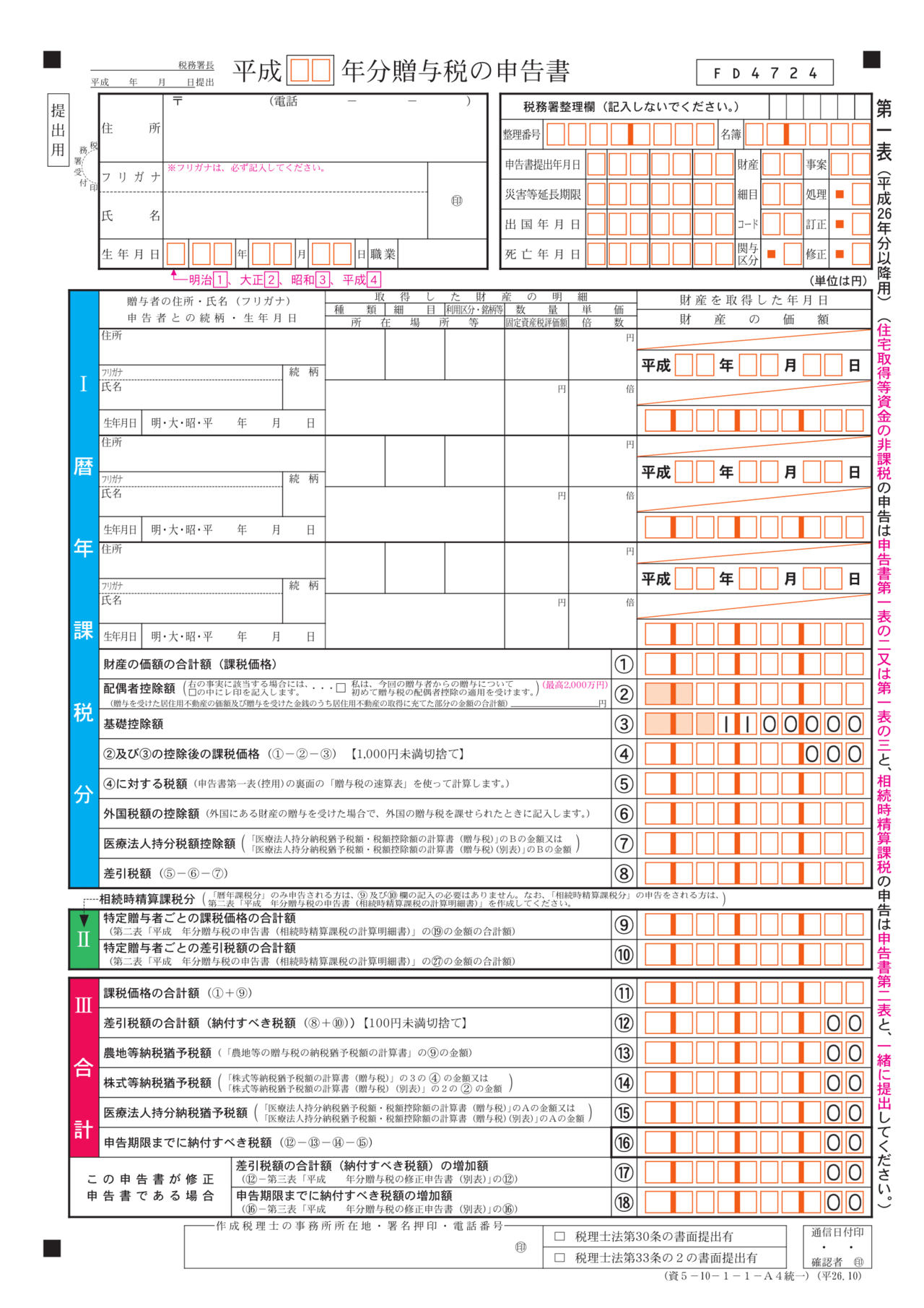

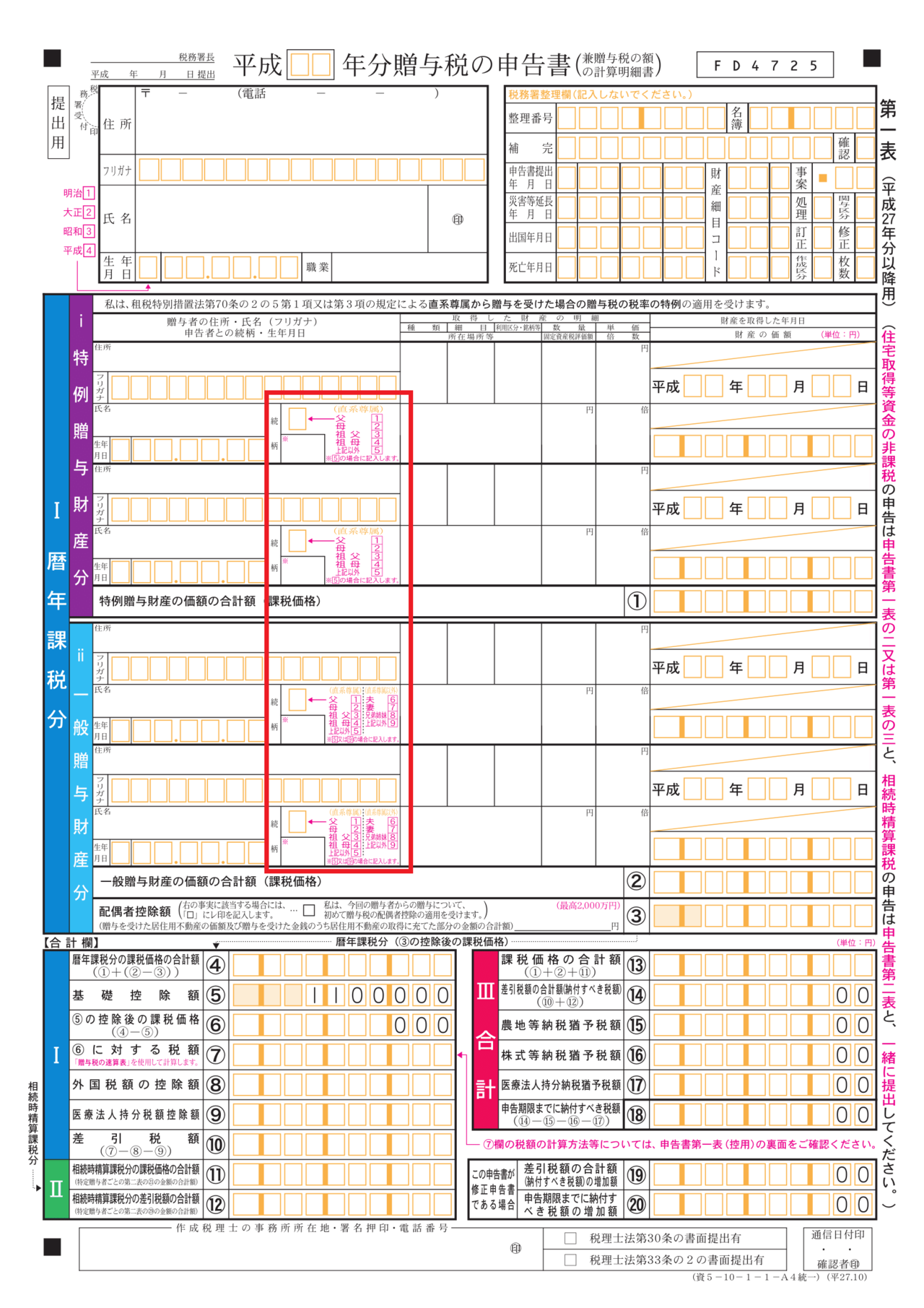

贈与税申告書の様式が大幅に変更されています

NEW

★贈与税申告書の様式が大幅に変更されています。

昨年、平成27年1月1日以降に贈与があり、今年の確定申告(平成27年分)で贈与税の申告及び納税をされる場合には、新様式の申告書をお使いください。年度の確認は申告書の右上にある「平成27年分以降用」の文言でご確認できます。

変更箇所

特例贈与財産分、一般贈与財産分ともに贈与者欄に受贈者との続柄が細分化されました。詳細は比較用に掲載しました申告書にてご確認願います。

変更前

変更後

なお、ご自身で書いて提出されるお客様用に贈与税申告書PDFファイルを掲載しておきます。ご自由にお使いください。

贈与税申告書フォーム

公表された政府税制調査会の来年度税制改正案、特に相続税の増税路線は顕著です。

鳩山前首相のような偉いお方や大資産家にとっては厳しい相続税の改正となります。

増税する前に無駄な公務員の数を減らして歳出削減というのが本筋ですが、ソレとコレとは別の問題とも。

改正によって相続税の納税者は、年間約4.8万人から7万人程度に増加し、税収はも2千億〜3千億円程度が増えるとの見通しです。

計算方法について少しだけ補足します。詳しくは、相続サポート名古屋のホームページをご覧下さい。

相続税計算は、相続財産から基礎控除となる「5千万円+1千万円×法定相続人数」の合計額をマイナスして税率をかけます。

例えば、夫が死亡、妻と子供2人が法定相続人となる場合で考えてみますと、現行の基礎控除額は8千万円。

相続財産を1億円だと仮定した場合、基礎控除額をマイナスした2千万円が課税対象です。

それが今回の改正案では、基礎控除額の算出を「3千万円+600万円×人数」へと縮小。

つまり控除額が8000万円から4800万円に減少し、課税対象は2000万円から5200万円へと増加する計算となります。

これに税率をかけた相続税額は、現行の100万円から315万円に増える試算です(配偶者の税額軽減を利用後)。

あと最高税率も見直され、6億円を超える課税財産には55%の税率を新設。

よって税率区分は、現行の6段階から8段階に細分化の方向へ進みます。

相続税の計算は大変に複雑で手間のかかる作業です。相続税の支払い、手続きなどがご心配のお客様は、税理士や行政書士などの専門家にご相談されることをお勧めいたします。

*ご案内*

柳和久税理士事務所のTopページへ

先の見えない不況感、景気回復につながるのであれば、その手もありですが・・・。

来年、2010年度の税制改正で、子供の住宅取得を親が支援する際の贈与税の非課税枠が拡大される方針との報道。

10年度末までの措置である、現行の500万円プラス基礎控除額で610万円までの非課税枠を大幅に拡大する予定との事です。

国交省の試算によれば、仮に現行の610万円から2000万円まで拡大した場合には経済波及効果は、約6000億円に上るとの試算。

税金相談や税金の計算を生活の糧としている私たち税理士にとって、仕事とはいえ、毎年行われる税制改正を読み解き、仕事に生かすまでの時間は難行苦行の連続です。

そもそも、本当に国交省の試算どおり経済波及効果が6000億円も発生するのか?

高速道路やダム建設に伴う事前調査と同じで、客観性や信頼性の薄い数字を弾いていないか気になります。

本音を言わせて頂ければ、効果の怪しい税制改正なら、これ以上「余計な仕事を増やしてくれるな」、正直そんな気持ちも強いところです。

*ご案内*

★小さな同族会社の決算、書類の作成、申告書提出なら

税金の相談、サラリーマン家庭の相続、贈与のお手伝いも。

名古屋税理士会名古屋北支部所属 柳和久税理士事務所のTopページへ

★相続税と手続のご相談なら、相続専門のホームページもご覧くださいませ

相続サポート名古屋のTopページーへ

お問合せ・ご相談はこちら

担当:柳和久(やなぎかずひさ)

受付時間:9時~17時30分

定休日:土日祝祭日

名古屋市北区の税理士・行政書士です。柳和久税理士事務所では[安心・正確]はもちろんの事、お客様目線にたち丁寧な仕事を心がけております。

小さなご相談でも大丈夫です。

相続サポート名古屋 相続税と手続が相談できる税理士事務所

相続に関するご相談、ご依頼は相続サポート名古屋のHPに詳しく。

| 対応エリア | 名古屋市(千種区、東区、北区、西区、中村区、中区、昭和区、瑞穂区、熱田区、中川区、港区、南区、守山区、緑区、名東区、天白区)、瀬戸市、尾張旭市、春日井市、小牧市、一宮市ほか愛知県内 |

|---|

ごあいさつ

税理士 行政書士

柳和久税理士事務所

最寄り駅

地下鉄名城線 志賀本通駅

名鉄瀬戸線 尼ケ坂駅

業務地域

名古屋市(千種区、東区、北区、西区、中村区、中区、昭和区、瑞穂区、熱田区、中川区、港区、南区、守山区、緑区、名東区、天白区)、瀬戸市、尾張旭市、春日井市、小牧市、一宮市ほか愛知県内