〒462-0833 名古屋市北区水切町3-45

地下鉄名城線 志賀本通駅 / 名鉄瀬戸線 尼ケ坂駅

営業時間 | 9時~17時30分 |

|---|

定休日 | 土日祝祭日 |

|---|

(受付専用)

親の自宅を子がリフォームした場合の課税上の取扱い

★親の自宅を子がリフォームした場合の税務上の取扱い

親の自宅をリフォームする際に、子が工事代金を負担するケースは珍しくありません。しかし、この場合には 贈与税や譲渡所得税の課税関係が生じる可能性があり、事前に十分な理解と対策が必要です。以下では、民法上の所有権の帰属から税務上の課税関係、さらに実務上の留意点まで詳しく解説します。

1. リフォーム部分の所有権は誰に帰属するか

- 民法第242条には「不動産の所有者は、その不動産に付合した物の所有権を取得する」と規定されています

- リフォーム工事によって建物に付加された部分は、建物本体と不可分の一体物となるため、建物の所有者である親に帰属します

- よって、子が工事代金を負担しても、その部分は子の所有物にはならず親が利益を受けたものとみなされます

2. 贈与税が課税されるケース

- 親が子から経済的利益を受けたと判断される場合、贈与税の課税対象となります

- 具体的には、親が工事代金を負担すべき立場であるにもかかわらず、子が代わりに支払った場合、親は子から贈与を受けたとみなされます

- 贈与税は年間110万円の基礎控除を超える部分に課税されるため、リフォーム費用が高額になると多額の贈与税が発生する可能性があります。

3. 贈与課税を回避する方法 ― 持分移転による清算

- 子が負担した工事代金は、親に対する「立替金債権」として扱うことができます

- 親に返済資金がない場合、金銭の返済に代えて建物の持分を子に移転する方法があります

- 「代物弁済」と呼ばれ税務上は「資産の譲渡」として扱われます

- この場合、贈与ではなく譲渡となるため贈与税は課税されません

4. 譲渡所得税の課税関係

- 親から子への持分移転は「資産の譲渡」に該当し、譲渡所得税の課税対象となります

- 譲渡所得は次の式で計算されます。

譲渡所得 = 収入金額 - 取得費 - 譲渡費用

- 収入金額:譲渡によって得た対価(今回のケースでは、消滅する債務額=子が立替えた工事代金相当額)

- 取得費:建物の取得価額(減価償却後の価額)+リフォーム費用のうち移転割合分

- 譲渡費用:登記費用や仲介手数料など、譲渡に直接要した費用

試算例(前提条件を明示)

- リフォーム前の建物時価:300万円

- リフォーム工事代金:1,200万円

- 移転割合:工事代金 ÷ (建物時価+工事代金)=80%

- 減価償却や土地の評価は考慮外(実務では要検討)

計算すると、

- 収入金額=1,200万円

- 取得費=(300万円+1,200万円)×80%=1,200万円

- 譲渡所得=1,200万円-1,200万円=ゼロ

この場合、課税は発生しません。

ただし、実務では建物の取得価額や減価償却、土地の有無などを含めて評価する必要があり、必ずゼロになるとは限りません。

5. 実務上の留意点

- 評価の妥当性: 建物の時価や移転割合の算定根拠を税務上説明できるように準備する必要があります

- 減価償却の考慮: 建物の取得費は減価償却後の価額で計算されるため、古い建物では取得費が小さくなり、譲渡益が発生する可能性があります

- 土地の扱い: 持分移転が土地を含む場合は、土地の評価額も考慮する必要があります

- 登記手続き: 持分移転には登記が必要であり、登録免許税(固定資産評価額×2%)が課税されます

- 不動産取得税: 子が新たに持分を取得する場合、不動産取得税(固定資産評価額×3%)が課税される可能性があります

- 司法書士報酬: 登記手続きには司法書士報酬などの諸費用も発生します

6. その他の選択肢

- リフォーム前に親から建物を贈与または譲渡しておく方法もあります

- ただし、居住用財産を共有化するための譲渡や親子間の譲渡には、居住用財産の3,000万円特別控除や軽減税率の特例は適用されません。

まとめ

- 子が親の自宅リフォーム費用を負担すると、原則として贈与税が課税されます

- 贈与課税を避けるためには、親から子へ建物持分を移転する方法がありますが、この場合は譲渡所得税や登記関連税が発生する可能性があります

- 実務では、建物の評価、取得費の算定、減価償却、土地の有無、登記費用などを総合的に検討する必要があります

相続税の取得費加算の特例とは

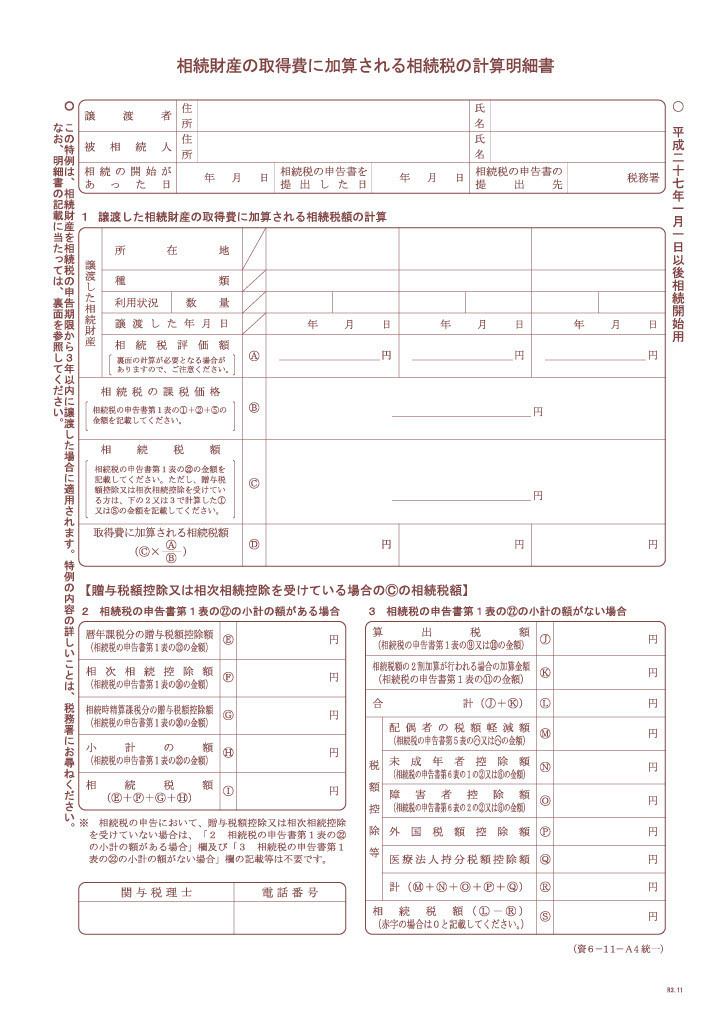

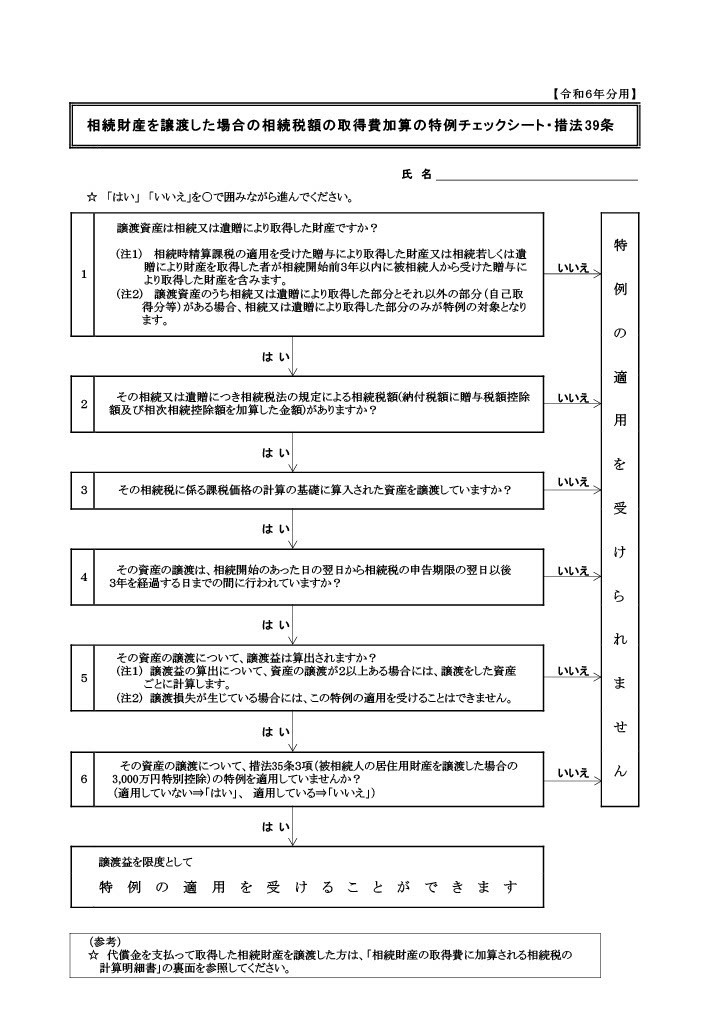

取得費加算の特例(租税特別措置法第39条)とは概要

「取得費加算の特例」とは、相続により取得した土地や建物、株式などを売却した際、その譲渡益(譲渡所得)を計算する際、取得費に相続税の一部を加えることができる制度です。

通常、不動産などを売却して譲渡益(譲渡所得)が発生した場合には確定申告が必要で、状況に応じて所得税(いわゆる譲渡所得税)および住民税を納める必要がでます。譲渡所得の計算は売却によって得た金額(収入金額)から、取得費や売却にかかった諸経費などを差し引いて算出します。この特例を利用すると相続税のうち一定の金額を取得費に加えることが可能になります。つまり、取得費が増えることによって譲渡所得が減少し、結果として税額が軽減される仕組みです。

例えば不動産を相続して相続税を納めた後、その不動産を売却して譲渡所得税が出た場合など納税者にとっては相続税と所得税の二重の税負担となる可能性があります。そうした負担を避けるため、相続税と譲渡所得税の二重課税を調整する目的で、「取得費加算の特例」があり、所定の条件を満たすことで適用が可能となっています。

相続時の取得費と特例の効果

通常、相続した財産の取得費は被相続人の購入額(不明な場合は売却価格の5%)とされますが、取得費加算の特例を適用すると相続税額を加算でき、税負担の軽減につながります。取得時期が大変に古く資料が残っておらず取得費が不明である高額財産を譲渡する場合には特に大きな節税効果が期待できます。

適用要件

特例を受けるには次の条件すべてを満たす必要があります

- 相続・遺贈・課税対象贈与による取得

- 相続税が納付済

- 売却が相続開始日から3年10か月以内

- 確定申告をしていること(当初申告要件)

申告時には国税庁が公表しているチェックシートを利用すると間違いがありません

計算例と節税効果

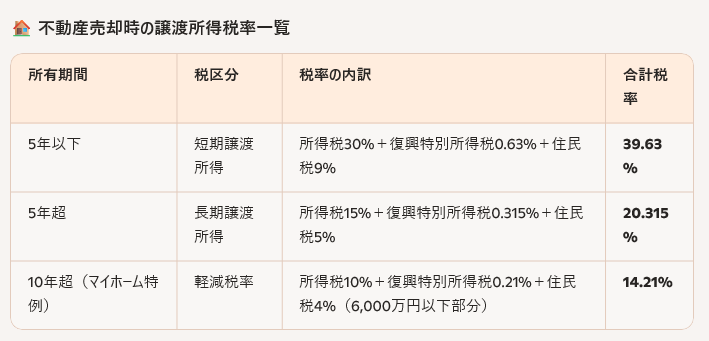

不動産を売却した際に発生する譲渡所得には、所得税・住民税・復興特別所得税が課されます。税率は、売却した年の1月1日時点での所有期間によって異なります。

下記の条件で試算してみました

1 不動産:取得費5,000万円、相続税評価額8,000万円、売却価格1億円、仲介手数料350万円

2 相続税の課税価格:2億円

3 相続税額:6,300万円

4 長期譲渡に該当する(合計税率は20.315%)

売却財産の相続税評価額に基づき、取得費に加算する相続税を算出。

例えば、相続で取得した不動産を1億円で売却した場合、売却収入1億円から取得費5,000万円に相続税加算額2,520万円がプラスされ、仲介手数料350万円を控除すると譲渡所得は約2,130万円となります。この場合、長期譲渡なら税額は約432万円。加算がない場合の税額は約944万円となり差額は500万円以上の節税効果となります。

申告時には明細書を添付

申告時には「取得費加算の計算明細書」の提出が必要。項目ごとに評価額、課税価格、加算額を記載し、申告書と一致させる必要があります。

個人事業における電子帳簿保存法の概要と注意点

事務処理規程作成の重要性について

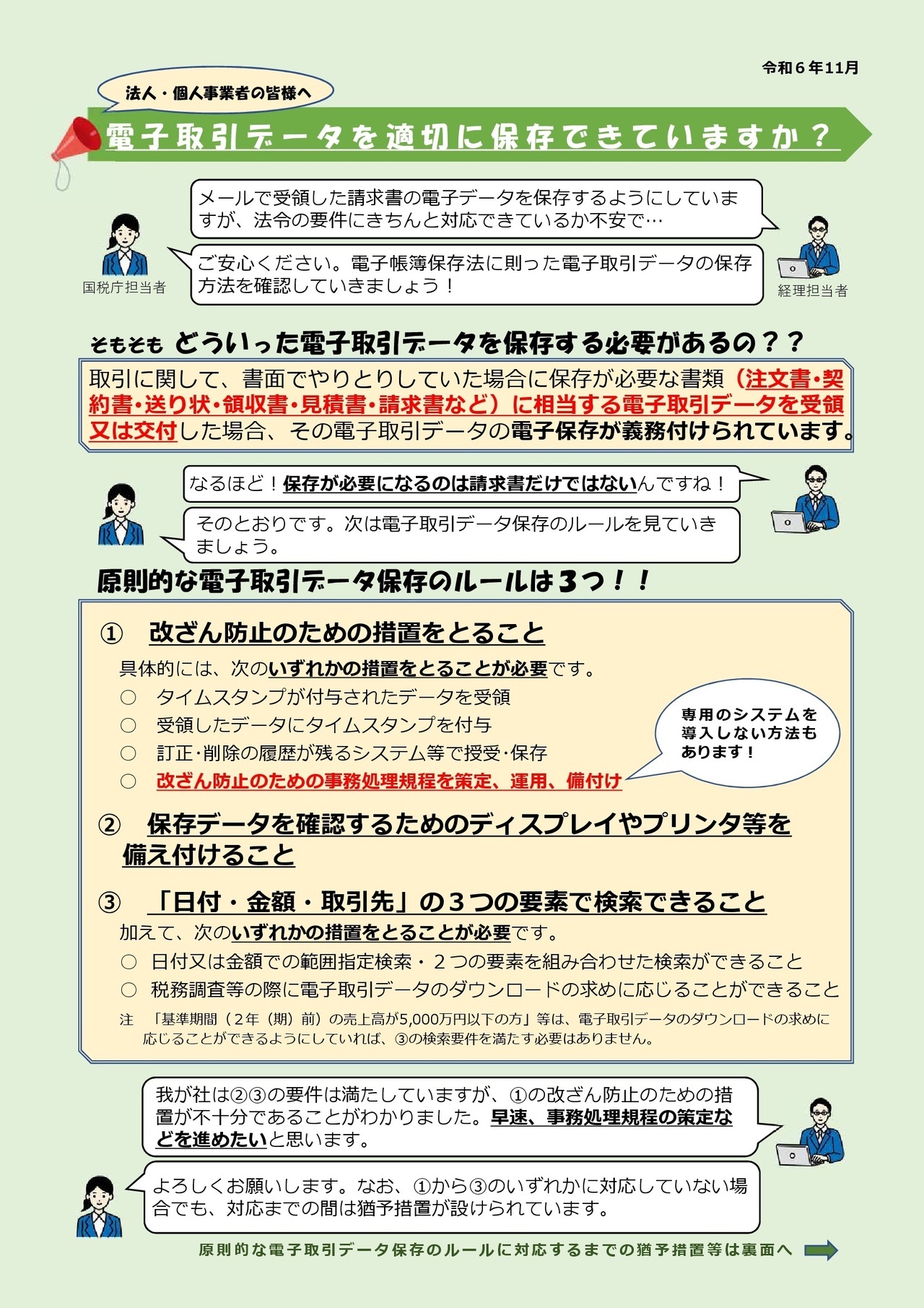

電子取引の普及に伴い、会社内の経理業務は大きく変化しています。その中でも重要な法律のひとつが「電子帳簿保存法」です。本記事では電子帳簿保存法の概要と注意点、さらに事務処理規程の作成について詳しく解説します

★電子帳簿保存法とは?

電子帳簿保存法とは、会社が税務関連の帳簿や書類を電子データで保存するためのルールを定めた法律です。

株式会社などの法人に限らず、個人事業を営む会社も同様に適用されます。

特に令和4年(2022年)の改正では、電子取引データの保存が義務化されて令和6年(2024年)から完全適用となりました。この改正により自社において電子データを適切に管理し、税務調査に対応できる状態を維持する必要が生まれました。

★保存義務の対象となる取引データとは?

電子取引データの保存義務は電子的に授受したデータのみが対象となります。

そのため、紙の書類をやりとりした場合には電子化して保存する必要はありません。つまり、データとしてやりとりした情報を適切に保存することが必要となります。

★電子帳簿保存法の主な要件

電子帳簿保存法に準拠したデータ管理には、以下の3つの要件を満たす必要

- 1真実性の確保

電子データの改ざんを防ぐための措置が求められます。具体的には、以下の方法が推奨されています。

- タイムスタンプの付与

- 訂正・削除履歴の保持

- 事務処理規程を作成し、適切な運用を行う

- 2可視性の確保

税務調査時にスムーズにデータを閲覧できるようにするための対応が必要です。

- 検索機能を備えたシステムで管理する

- データの表示・出力が容易であること

- 速やかに税務署へ提出できる状態を維持する

- 3適切な保存方法

電子データは一定期間(通常7年間)保管する義務があります。そのため、以下の点を考慮する必要があります。

- データの破損・消失を防ぐためのバックアップ

- セキュリティ対策の強化

- 法令に従った運用ルールの策定

電子帳簿保存法に対応することで、企業は次のようなメリットを享受できます。

- 紙の書類管理の手間を削減できる

- 検索機能を活用し、業務効率が向上する

- 遠隔地からのアクセスが可能で、テレワークにも対応しやすい

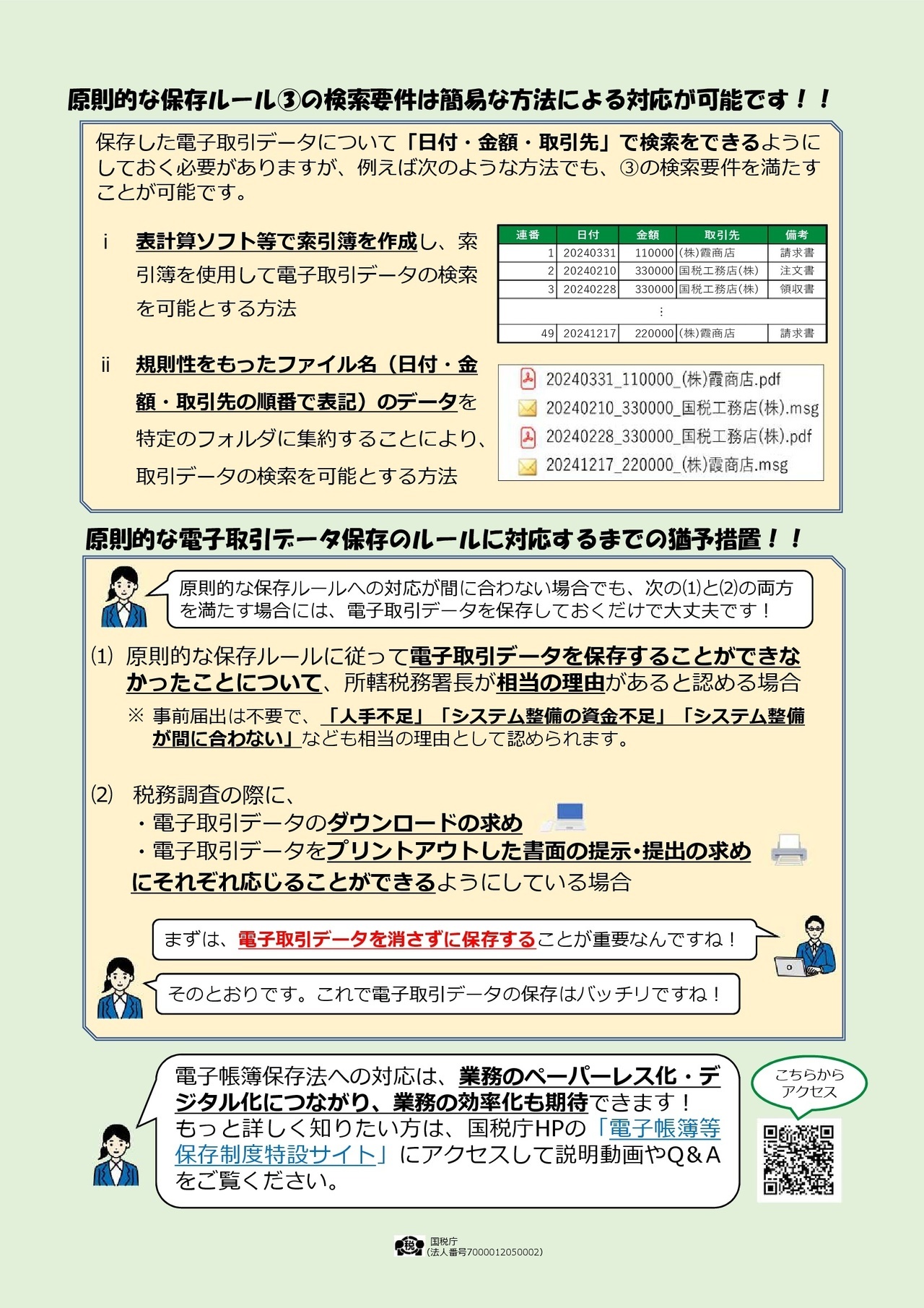

電子取引データの訂正及び削除の防止に関する事務処理規定の作成とその重要性

備えておくべき「個人事業用・電子取引データの訂正及び削除の防止に関する事務処理規定」について、ご参考になればとサンプル規定を作りました。必要でしたら会社名や部署、保存するべき資料など各会社様において加筆や削除されて会社規定としてお備えください。画像の下にダウンロード用のリンクがあります。

画像作成・柳和久税理士・行政書士事務所

★電子取引データの訂正及び削除の防止に関する事務処理規定の作成とその重要性

電子帳簿保存法に準拠しながら企業の業務効率を向上させるためには、「事務処理規程」を作成することが推奨されます。事務処理規程を作成することで以下のメリットがあります。

- 電子取引データの真実性を確保(タイムスタンプなどのシステム導入なしでも法対応可能)

- 訂正・削除のルールを統一して単純な業務ミスの防止

- 管理責任者を明確にして業務の透明性を確保

ただし、事務処理規程を作成するには、社内の業務フローの整備や適切な運用のための準備が必要です。

そのため、企業の状況に応じて導入を検討することが重要です。

★まとめ

電子帳簿保存法の改正により、電子取引データの管理がこれまで以上に重要になりました。適切なルールを整備し、業務の効率化を図るためにも、**事務処理規程の作成を検討することが企業の成長につながります。

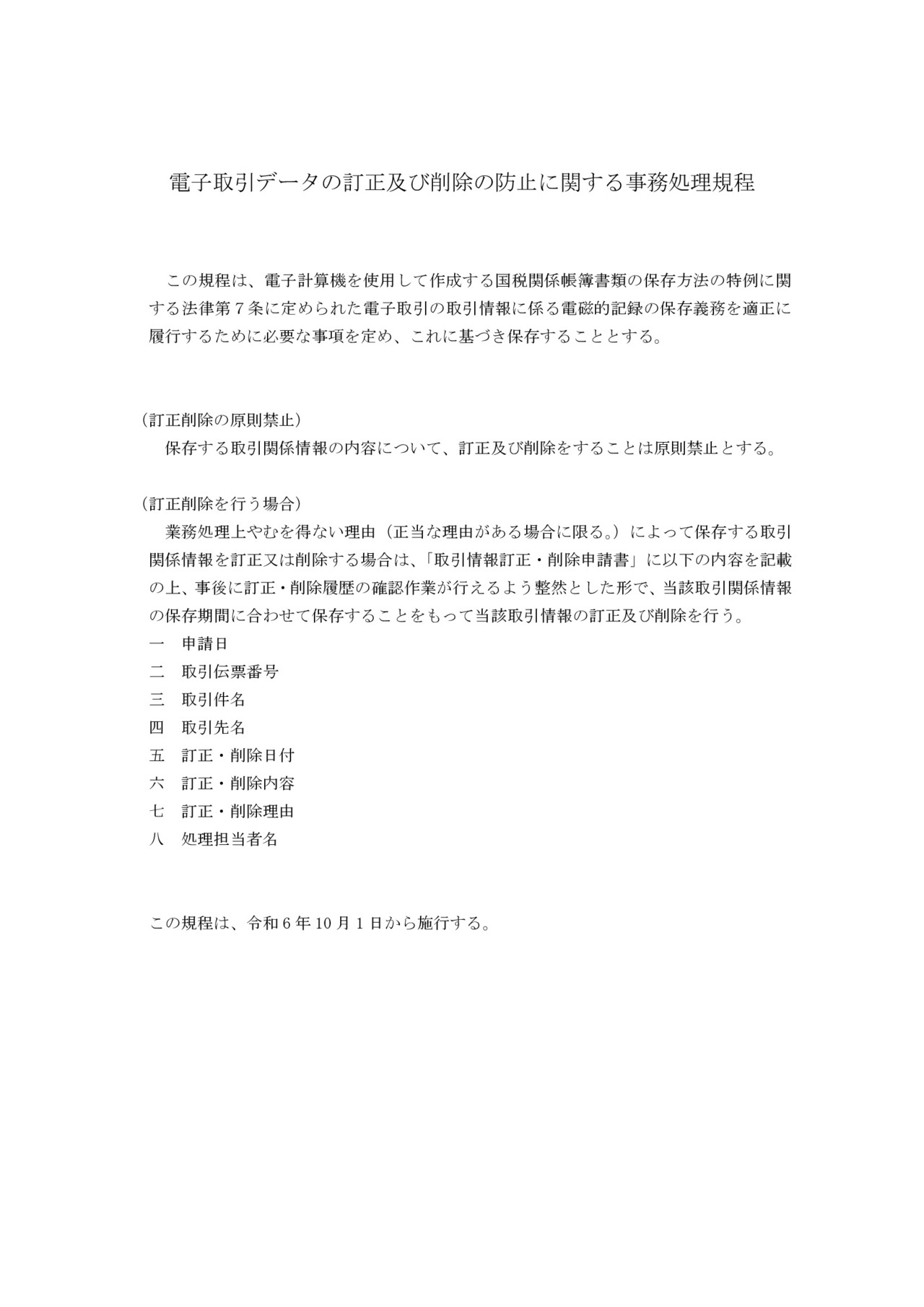

令和7年度税制改正(所得税)

令和7年度税制改正(所得税)

昨年秋から大きく揺れた俗にいう「年収103万円の壁」の見直しについては、所得税の課税最低限を160万円に引き上げる改正となりました。具体的な改正内容を簡潔にまとめてみました。

基礎控除・給与所得控除の引き上げ

- 基礎控除が48万円→58万円に引き上げ

- 給与所得控除の最低保障額が55万円→65万円に引き上げ

- 課税最低限は103万円→160万円に引き上げ

- 年収200万円以下の人は基礎控除に37万円が上乗せされて95万円に

所得に応じた基礎控除の段階的変化

- 年収475万円以下:基礎控除88万円

- 年収665万円以下:基礎控除68万円

- 年収850万円以下:基礎控除63万円

- 年収2545万円以下:基礎控除58万円

今回の改正での上乗せ額については年収200万円以下は恒久的な措置で、200万円を超える人は2年間の限定措置となっていて、その後基礎控除額は2545万円以下の人は58万円となります。言葉て説明すると難しいので図に表してみます

図作成 柳和久税理士事務所

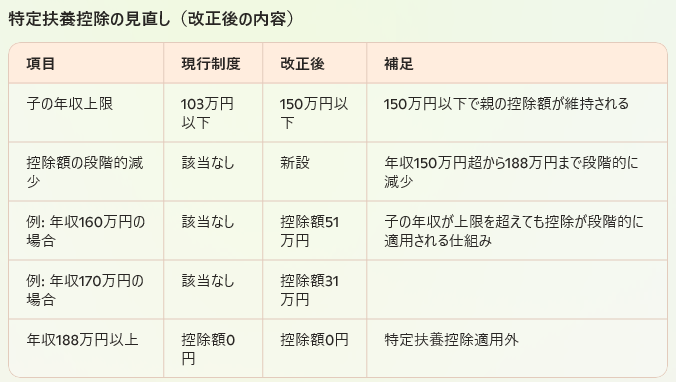

特定扶養控除の見直し

大学生などの子供を扶養する世帯の税負担を軽減する「特定扶養控除」の年収要件が見直され、新たに「特定親族特別控除」が導入されます。改正までは子供がバイトで得た年収が103万円を超える場合には、親の扶養控除から外れ63万円の控除額が受けることができませんでした。今回、令和7年度改正では子供の得る年間収入額の上限が103万円から150万円に引き上げられて控除が受けられるようになります。

123万円を超えたあとは「特定親族特別控除」となり、150万円を超えた後も、控除額を段階的に減らす仕組みを導入し、収入が増えたにも関わらず世帯としての手取りが減ることがないような改正がされました。

図作成 柳和久税理士事務所

大見出し

取得費加算の特例(租税特別措置法第39条)概要

相続財産を相続開始日の翌日から3年10か月以内に売却した場合、支払った相続税の一部を取得費に加算でき、譲渡所得税の軽減が可能です。

譲渡所得は「売却価格−(取得費+譲渡費用)」で計算され、取得費が増えることで課税所得が抑えられます。

相続時の取得費と特例の効果

通常、相続した財産の取得費は被相続人の購入額(不明な場合は売却価格の5%)とされますが、取得費加算の特例を適用すると相続税額を加算でき、税負担の軽減につながります。特に取得費が不明な高額財産を譲渡する場合には効果的です。

適用要件

通常、相続した財産の取得費は被相続人の購入額(不明な場合は売却価格の5%)とされますが、取得費加算の特例を適用すると相続税額を加算でき、税負担の軽減につながります。特に取得費が不明な高額財産を譲渡する場合には効果的です。

計算例と節税効果

通常、相続した財産の取得費は被相続人の購入額(不明な場合は売却価格の5%)とされますが、取得費加算の特例を適用すると相続税額を加算でき、税負担の軽減につながります。特に取得費が不明な高額財産を譲渡する場合には効果的です。

個人事業における資本的支出と修繕費の区分

適正な税務申告を行うためには、固定資産に関連する修繕や改良にかかる費用を「資本的支出」と「修繕費」に正確に区分することが重要です。しかし、実務においてはこれらの区分が難しいケースが多々あります。特に、固定資産の機能回復を目指しながらも、その過程で高機能化や耐久性の向上が伴う場合は、どちらのカテゴリに属するかの判断が一層困難となります。このような場合には、詳細な基準と具体的な事例を元に判断する必要があります。

資本的支出と修繕費の定義と区分基準

資本的支出は固定資産の機能をアップグレードしたり耐久性を向上させたりするための支出を指し、取得価額に加算され、その後は減価償却を通じて費用化されます。具体的な例としては、建物の大規模な改修工事や新しい設備の導入が挙げられます。これらの支出は固定資産の価値を高めるため、資本的支出として扱われます。

一方、修繕費は固定資産の維持管理や原状回復を目的とした支出を指し、発生した事業年度の損金として全額を計上することができます。例えば、定期的なメンテナンスや壊れた部分の修理が該当します。修繕費は固定資産の価値を維持し、正常な状態を保つための費用として認識されます。

例示1 蛍光灯のLED化

LED照明の導入に関しては節電効果や耐久性の向上から、「資本的支出」と見なされることが妥当と思われるかもしれません。しかし、実務においては照明設備の消耗品交換とみなされることが多く、全体の資産価値向上とは見なされません。そのため、「修繕費」として処理することで問題ないと思われます。

トイレの改修工事

壁クロスの剥がれや水漏れなどの修理での支出は修繕費なので問題ありません。問題となるのは古くなったトイレ手洗いや便器など設備を、使い勝手の向上や見栄えをよくする目的から最新設備へ交換した場合です。この場合には「資本的支出」として処理されることが適切です。ただし、単品で30万円未満の場合には決算時に措置法における少額資産の適用をおこなう税務会計の処理をすれば、その期の損金(必要経費)として処理することが可能であると思われます。

修繕費として認められる特例

以下の条件を満たす支出については、修繕費として処理することが認められています

1. 定期的な修理

おおむね3年以内の周期で行われる修理や改良。この場合、定期的なメンテナンスとして修繕費に計上できます。

2.少額の支出

一回の修理や改良の金額が20万円未満の場合。少額の支出は、固定資産の価値に大きな影響を与えないため、修繕費として処理されます。

3. 判断が困難な場合

資本的支出か修繕費か明確ではない場合、その金額が60万円未満、または資産の前年度末取得価額の約10%以下の場合。この条件を満たす場合には修繕費として認められることが多いです。

判例にみる資本的支出と修繕費の判断

賃貸マンションの台所や浴室設備全面取替工事が争点となった国税不服審判所の平成26年4月21日の裁決(平成21、22年分の所得税)では、納税者はこれを居住機能回復のための修繕と主張しましたが、既存設備の撤去と新設備の設置が修繕の範囲を超え、資産価値を高め耐久性を向上させる資本的支出と判断されました。この裁決は、工事の目的が機能回復であっても、その内容が資産価値を実質的に向上させる場合には資本的支出と見なされることを示しています。さらに、この判例は、固定資産の改良や改善が修繕費か資本的支出かを判断する際に参考となる重要な基準を提供しています。

国税庁ホームページに年末調整手続の電子化に関するパンフレットが公表されました

国税庁は、同庁ホームページにおいて、年末調整手続の電子化に関するパンフレットを公表しております。

それによりますと、年末調整手続きの電子化で業務の効率化ができるとして、従業員・勤務先双方のメリットを掲げて年末調整手続きの電子化を勧めております。

具体的に、年末調整手続きが電子化された場合は、

①従業員が、保険会社等から控除証明書等を電子データで受領

②従業員が、国税庁ホームページ等からダウンロードした年末調整控除申告書作成用ソフトウェアに、住所・氏名等の基礎項目を入力し、①で受領した電子データを自動入力、控除額の自動計算をして年末調整申告書の電子データを作成

③従業員が、②の年末調整申告書データ及び①の控除証明書等データを勤務先に提供

④勤務先が、③で提供された電子データを給与システム等にインポート(自動入力、控除額の自動計算)して年税額を計算することになります。

上記の年末調整控除申告書作成用ソフトウェア(年調ソフト)とは、年末調整申告書について、従業員が控除証明書等データを活用して簡便に作成できるソフトウェアをいいます。

なお、このソフトウェアは、勤務先に提出する電子データ又は書面を作成する機能を持っており、国税庁が無償で提供しております。年末調整手続きの電子化によって、従業員は、これまでの手書きによる手続き(年末調整申告書の記入、控除額の計算など)を省略することができ、年末調整申告書の作成を簡素化することができます。

また、書面で提供を受けた控除証明書等を紛失した場合は、これまでは保険会社等に対して、再発行を依頼しなければなりませんでしたが、その手間も不要となるなど多くのメリットがあるとしております。

一方、勤務先は、従業員が年調ソフトで作成した年末調整申告書データを利用することにより、控除額の検算が不要となり、また、控除証明書等データを利用した場合、添付書類等の確認に要する事務が削減されるとしております。さらに、従業員が年末調整申告書作成用のソフトウェアを利用して控除申告書を作成するため、記載誤り等が減少し、従業員への問合せ事務も減少することが期待されるなどのメリットがあるとしております。

(注意)

上記の記載内容は、令和6年10月15日現在の情報に基づいて記載しております。

今後の動向によっては、税制、関係法令等、税務の取扱い等が変わる可能性が十分ありますので、記載の内容・数値等は将来にわたって保証されるものではありません。

2024年度(令和6年度)の定額減税について

2024年度(令和6年度)の定額減税

2024年度(令和6年度)の定額減税は、所得税と住民税の減税制度であり、物価高対策を目的としています。具体的には、1人あたり所得税3万円と住民税1万円が減税されます。

★対象者:

所得税: 令和6年度の納税者で、合計所得金額が1805万円以下の居住者。

住民税: 令和5年度の合計所得金額が1805万円以下の所得割の納税義務者。

★減税額:

所得税: 本人は3万円、同一生計配偶者と扶養親族は1人につき3万円。

住民税: 本人は1万円、同一生計配偶者と扶養親族は1人につき1万円。

★同一生計配偶者と扶養親族の条件:

同一生計配偶者: 本人と生計を一にしており、合計所得金額が48万円以下であり、青色事業専従者でないこと。

扶養親族: 配偶者以外の親族で、合計所得金額が48万円以下であり、青色事業専従者でないこと。

所得税の減税方法

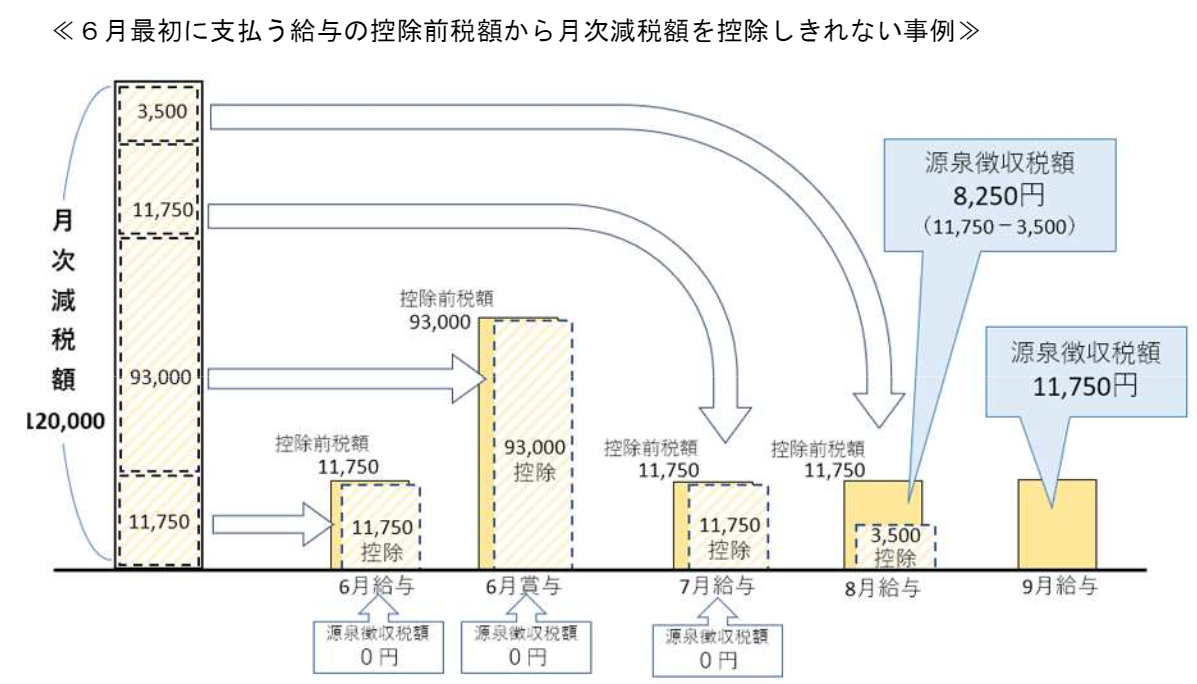

給与所得者は月次の源泉徴収で減税を受けます。控除できない部分は次回以降の給与で順次控除されます。

住民税の減税方法

個人住民税の定額減税は、2024年6月1日以降に徴収される個人住民税で適用されます。以下に、具体的な減税方法と次の源泉徴収事務について説明します。

★給与所得の特別徴収:

6月分は徴収しません。

7月分以降は「定額減税後の徴収額÷11か月(7月~翌年5月)」を各月で徴収します。

★普通徴収:

第1期分の徴収額から定額減税を行います。引ききれなければ第2期以降、順次減税します。

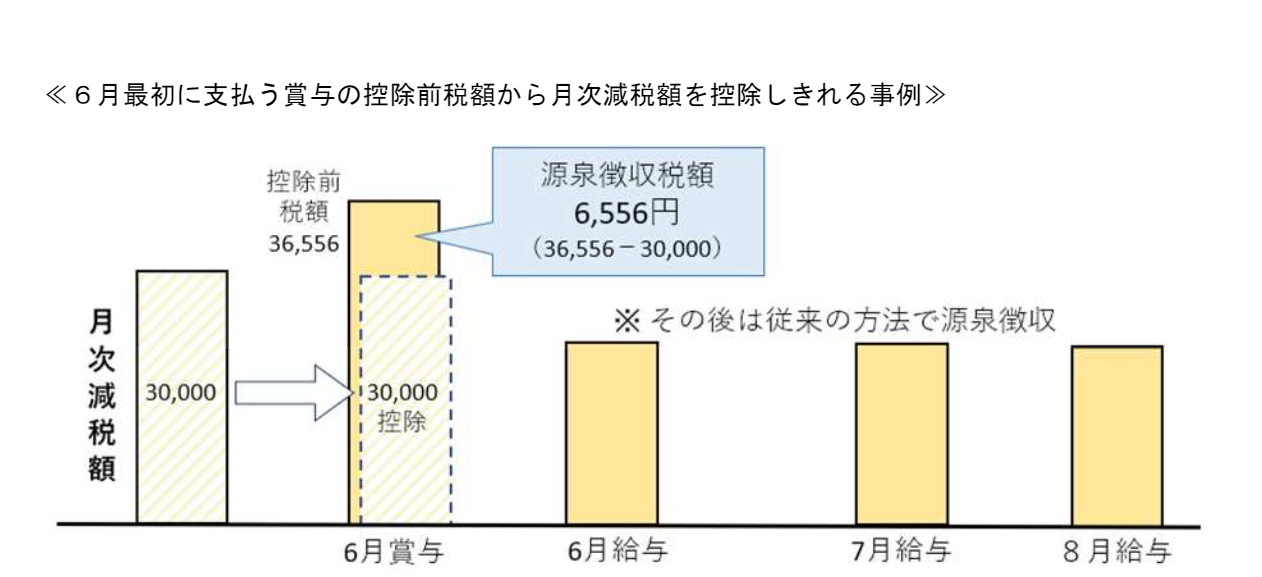

月次の源泉徴収事務での定額減税

月次の源泉徴収事務では、すべての役員・従業員を定額減税の対象とするわけではありません。対象者は次の2要件に当てはまる人です。

- 2024年6月1日に会社に在籍している

- 扶養控除等(異動)申告書を提出している(甲欄で源泉徴収額を計算してい

月次の源泉徴収で定額減税を行わない人

- 6月2日以降に入社した(年末調整で減税)

- 5月31日以前に退社した

- 5月31日以前に死亡あるいは海外に転勤した

- 6月1日には会社に在籍しているけれど、乙欄か丙欄で計算している

なお、月次の源泉徴収では「本人の合計所得金額1805万円以下」という要件は考慮されません。合計所得金額1805万円超でも、上記2要件に当てはまる場合は月次の源泉徴収で定額減税が適用されます。

月次の源泉徴収事務の流れ

5月31日以前に月次の定額減税で必要となる書類を配布

回収して定額減税額を確認する

6月1日以降の最初の給与・賞与で「6月1日に在籍」「甲欄で計算」の両方に当てはまる人について定額減税を行います

控除する前の税額は、復興特別所得税が含まれている税額表で算出

3の「6月以降最初の給与・賞与の源泉徴収」で控除しきれなかった人は、その月以降の給与・賞与での源泉徴収で順次控除します

給与明細に定額減税額を記載して事績簿で管理する

源泉徴収における定額減税の注意点

「同一生計配偶者」「扶養親族」「居住者」に注意:

月次の源泉徴収や年末調整で控除対象とならない配偶者や扶養親族も、今回の定額減税の対象となります。

居住者でなければ減税できませんので、注意が必要です。何度も確認しましょう。

「年末調整でまとめて減税」はできない:

月次で定額減税は手間が伴います。毎月ではなく年末調整時に一括して定額減税処理を行いたいと思われる方も多いと思います。しかし、今回の定額減税では法律条文の構造上、行ってはいけません。以上が、源泉徴収における定額減税のポイントです。

配偶者の定額減税

◆非居住者には適用されない

定額減税は海外で就職、留学などで国内に住所を持たない者、または1年以上、居所が国外にある者は対象となりません

合計所得金額48万円以下の配偶者は所得税の納税がないため、同一生計配偶者となることで定額減税を受けられます。給与等の源泉徴収では合計所得金額の見積額900万円超の同一生計配偶者は、扶養控除等申告書に氏名等が記載されていませんので、「源泉徴収に係る申告書」を提出して月次減税を受けます。

また、年末調整の際は「配偶者控除等申告書」又は「年末調整に係る申告書」を提出して年調減税を受けます。また、国税庁の様式以外も使用できます。同一生計配偶者に該当するかの判定は、原則、令和6年12月31日の現況で行い、年の中途で出国、死亡の場合は、出国日、死亡日で行います。

青色事業専従者や白色事業専従者は同一生計配偶者に該当しません。また、合計所得金額48万円超となる共働き世帯などの配偶者は、自身が所得税の納税者として定額減税を受けます。

◆住民税は市区町村で計算

◆控除しきれない人には調整給付

通勤手当にかかる税と社会保険料

非課税限度額について

なお、通勤距離が片道2キロ未満で自動車や自転車などを使用している人に支給する通勤手当は全額課税となります。

◆通勤手当と社会保険料

◆通勤手当とインボイス

そのため通勤者につき通常必要と認められる部分については、特例で記帳のみの保存で仕入税額控除が認められています。また、この「通常必要と認められる部分」については、所得税の非課税限度額を超えているかどうかは問わないため、所得税の非課税限度額との条件を混同しないように注意しましょう。

億万馬券の手取りは?

カジノの勝ち分は一時所得

ギャンブルで勝って得たお金は、原則として税法上の「一時所得」として所得税が課されます。一時所得は10種類ある所得のうちでも、労務や役務の対価として生じない、つまり運などによる偶発的な収入を指すもの。現在進んでいるカジノ構想でも〝勝ち分〟は一時所得として扱われる方針です。

ただし競馬などであれば原則として勝ち分の馬券代しか経費として差し引けないのに対し、カジノでは入場時と退場時のチップ枚数をトータルで差し引いて、その差のみを所得として扱うことになる見通しです。特別な扱いをする理由としては、勝敗の全てを把握するのが困難ということがあるようです。

所得税の確定申告 損益通算のルール

◆損益通算できる所得と順序

◆細かな例外規定に注意

(後編)マイホームの譲渡損失の損益通算及び繰越控除の特例とは

(前編)マイホームの譲渡損失の損益通算及び繰越控除の特例とは

前編:住宅ローン控除手続きを簡素化へ!

2022年度税制改正において、住宅ローン控除の手続きについて、2023年1月1日以後に居住する個人が住宅ローン控除の適用を受ける場合には、金融機関等に対して「住宅ローン控除申請書」を提出し、金融機関等が直接、税務署に残高等の証明をしますので、借入金の年末残高証明書や最初の申告時に必要な新築工事請負契約書の写し等の添付が不要とされました。

したがいまして、原則、2024年以後の確定申告や年末調整では、年末残高証明書の添付が不要になりますので、該当されます方はご確認ください。

ただし、金融機関のシステム対応が間に合わないなど、2022年度改正への対応が困難な場合は、現行と同様に年末残高証明書を交付できる経過措置が設けられております。

また、住宅ローン控除適用申請者の手続きは、金融機関等が経過措置を適用するか否かによって異なります。

経過措置を適用する金融機関等であれば、現行どおり、適用申請者に年末残高証明書を交付し、その交付を受けた適用申請者は、住宅ローン控除を受ける最初の年には確定申告が必要で、入居年の翌年1月(還付のみの場合)から確定申告書に添付して税務署に提出します。

(後編へつづく)

◆一括償却資産とは

パソコンなどの器具及び備品その他減価償却資産を取得した際、取得価額が30万円未満の少額である場合には法定耐用年数より短い期間で必要経費(所得税)にできます。

(1)10万円未満の場合は消耗品等として取得時に全額経費となります。

(2)10万円以上20万円未満の場合は、一括償却資産として3年間の定額償却にできます。※下記(3)の選択も可能です。

(3)10万円以上30万円未満の場合は、300万円を限度として全額経費にできます。。

取得価額10万円以上20万円未満の資産で耐用年数よりも短い期間で経費にできるのが「一括償却資産」です。この制度は中小企業等以外の法人も使えます。金額の上限もありません。

◆一括償却資産のメリットとデメリット

一括償却資産のメリットは3年での定額償却なので、個々の資産の本来の法定耐用年数の確認をする必要がなくなります。くわえて、本来の耐用年数よりも早く経費にすることができます。また、地方税である償却資産税の申告対象から外されているので償却資産税は掛かりません。デメリットとしては3年の償却期間中に資産を除却や売却した場合でも、未償却額残高を経費算入することができません。

◆途中で売却や除却をしても償却期間は3年

資産を売却や除却した場合、通常の会計処理ではその資産の帳簿価額を売却簿価もしくは除却損として計上します。しかし、一括償却資産の処理をしたものについてはこの処理はしません。仮に実際には資産がなくなった状態であっても帳簿上では未償却残額が残ります。あくまでも36か月(3年)かけて経費処理することになります。

不動産所得における事業的規模とは

◆事業性が認められる場合の特典

不動産所得が事業として認められた場合には、以下の特典が受けられます。

①建物取壊、除却損の全額を経費に算入

②貸倒損失を回収不能の年に経費に算入

③青色専従者給与が適用可

④複式簿記の記帳で55万円控除(電子帳簿保存又はe-Taxにより65万円控除)

◆社会通念としての事業規模

貸付けが事業として行われているかについて、国税庁は「社会通念上、事業と称するに至る程度の規模」と定義しており、5棟10室基準はその例示として示されていますが、判例では「5棟10室基準を満たせば事業として行われているものとするという十分条件を定めたにすぎず、当該基準を満たしていなかったとしても、これをもって直ちに社会通念上事業に当たらないということはできないと解する」と示されています。

事業性は賃貸の営利性、継続性や危険負担、精神的・肉体的労力の程度などで個別に判定されます。賃借人が同族会社で安定した賃貸先のため、リスクはないとして事業性が認められなかった判例もあります。

◆賃貸人のリスクは必ずしも小さくない

不動産賃貸は、事業所得を生む事業と比べ、精神的・肉体的負担は少なく、賃借人が入居してしまえば、設備の不具合でも起きない限り、手間はかからないといえます。

一方、退去時の原状回復、建替時の立退交渉などは負担を伴い、また最近はリモートワークで間取りが少なく狭い物件は、敬遠されがちとなり、リフォームも必要となります。その他、地震による建物の倒壊リスクや、火事の延焼や類焼リスクなど賃貸する側には相応の負担が生じます。

◆事業性を認めてもらうためには

5棟10室まで至らなくても、賃料収入や不動産所得で相応の規模が確保されているのであれば事業性は一定程度、備えているとも言えます。継続的に賃貸を行い、修繕やクレーム対応などきめ細かな賃貸管理は事業性を高めることにもつながります。事業的規模に該当するか気になる時は、税務署に貸室の数や収入金額、事業状況を説明して確認を受けるのもよいかもしれません。

3000万円特別控除と措置法重複適用

3000万円特別控除と措置法重複適用

◆土地バブルとマンションバブル

昭和の土地バブルの時代には、頻繁に住宅を買い替えることにより、よりリッチな物件に住み替える、という事例が沢山ありました。所有によりアパート賃料分が留保されるだけでなく、所有により含み益が蓄積される、という効果が人の心を動かしました。現在は、マンションバブルの傾向を示ています。首都圏では2000年以降、近畿圏では2010年以降に建築した中古マンションの譲渡価格が新築時の価格を上回る傾向にある、との民間公表データもあります。譲渡益も、建物の減価償却があるから譲渡益が出るのではなく、その償却額を超える譲渡益が出る、という事です。

◆会計検査院の指摘

令和2年の税制改正で、住宅ローン控除の規定の「翌年又は翌々年中」という文言が「翌年以後3年以内」という文言に改正されました。これは、会計検査院が措置法特典の不適正な重複適用として実態報告をしたことに端を発しています。会計検査院の検査報告によると、新居を購入して住宅ローン控除を受けている人で、旧居に居住しなくなってから3年目に旧居を売却して居住用資産譲渡の3000万円特別控除の特例の適用を受けていた人が平成28年、29年の2年間で37人いたとしています。そして、この37人の重複減税額の合計が5011万円であった、としています。税率で割った一人当たり平均譲渡益は900万円前後です。会計検査院の検査した事例も、最近の不動産バブルを反映しています。

◆特例の連続適用・重複適用

今はマンション住み替えの都度、譲渡益が発生する時代になっています。そして、期間が3年超ならば、3000万円控除の連続適用が可能です。さらに、住宅ローン控除の適用を受けていたとしても、その居住物件の譲渡による譲渡益に対する3000万円控除の適用も可能です。

会計検査院の指摘と紛らわしいところですが、同一物件に係る譲渡益に対する3000万円控除の適用と住宅ローン控除の適用には、特例併用の制限はされていません。会計検査院の指摘したのは、異なる物件での住宅ローン控除と3000万円控除の重複適用の場合の事なので、同一物件での重複適用に対する注文ではなかったのです。

空き家の取壊し時期と相続空き家の特例

空き家の取壊し時期と空き家の特例

被相続人の居住用家屋と敷地を相続したものの、今後住む予定がなく売却する場合、譲渡益の3000万円控除(相続空き家の特例)を受けるには、相続人の側で空き家を取り壊し、更地で売却することが現実的です。

◆空き家取壊しのメリット、デメリット

空き家を放置するとゴミが不法投棄され、台風で屋根が飛ばされるなど近隣に被害を及ぼして苦情を受けるリスクが生じますが、取り壊すことで回避できます。

一方で空き家の取壊しには、工事費用がかかるほか、アスベストの飛散防止をはかることの行政への届け出、近隣への事前説明など環境に配慮した手続きの義務が生じます。また、すぐに売却先が見つからずに更地のまま1月1日を迎えた場合、固定資産税・都市計画税に小規模住宅用地の減免措置(200㎡まで固定資産税は1/6、都市計画税は1/3に減免)は適用されません。

◆特例の適用要件

相続空き家の特例を受けるには、①相続開始直前に被相続人が一人で居住していたこと②区分所有建物でないこと③昭和56年5月31日以前の建築であること④譲渡金額は1億円以下⑤相続開始から3年を経過する日の属する年の12月31日までに譲渡すること⑥耐震基準に適合するよう空き家をリフォームしてから売却、または取り壊して更地で売却するなど要件があります。

◆取壊しは売却前に相続人で行う

以上の要件から空き家の取壊しは売却前に実施しないと特例が適用されません。

売主としては取壊しが面倒なので買主に依頼し、その分、売却価格で調整して済ませたいと考えたくもなりますが、この場合は譲渡後の取壊しとなるので、3000万円控除を受けることはできません。

なお、譲渡所得の申告に際し、譲渡日を引渡日とする方法と契約締結日とする方法を選択できますが、譲渡日を契約締結日とする場合は、空き家の取壊しは契約前に済ませるよう注意が必要です。

◆空き家を相続したときは

3000万円控除を受けるには、特例の適用要件を満たしていることを確認し、解体業者から工事費の見積りを先に取得します。不動産仲介会社で売却先が見つかったときは、売主の側で空き家を取壊すことを条件に解体工事を発注し、売買契約では更地での譲渡、工事完了後の譲渡日の設定がポイントになりそうです。

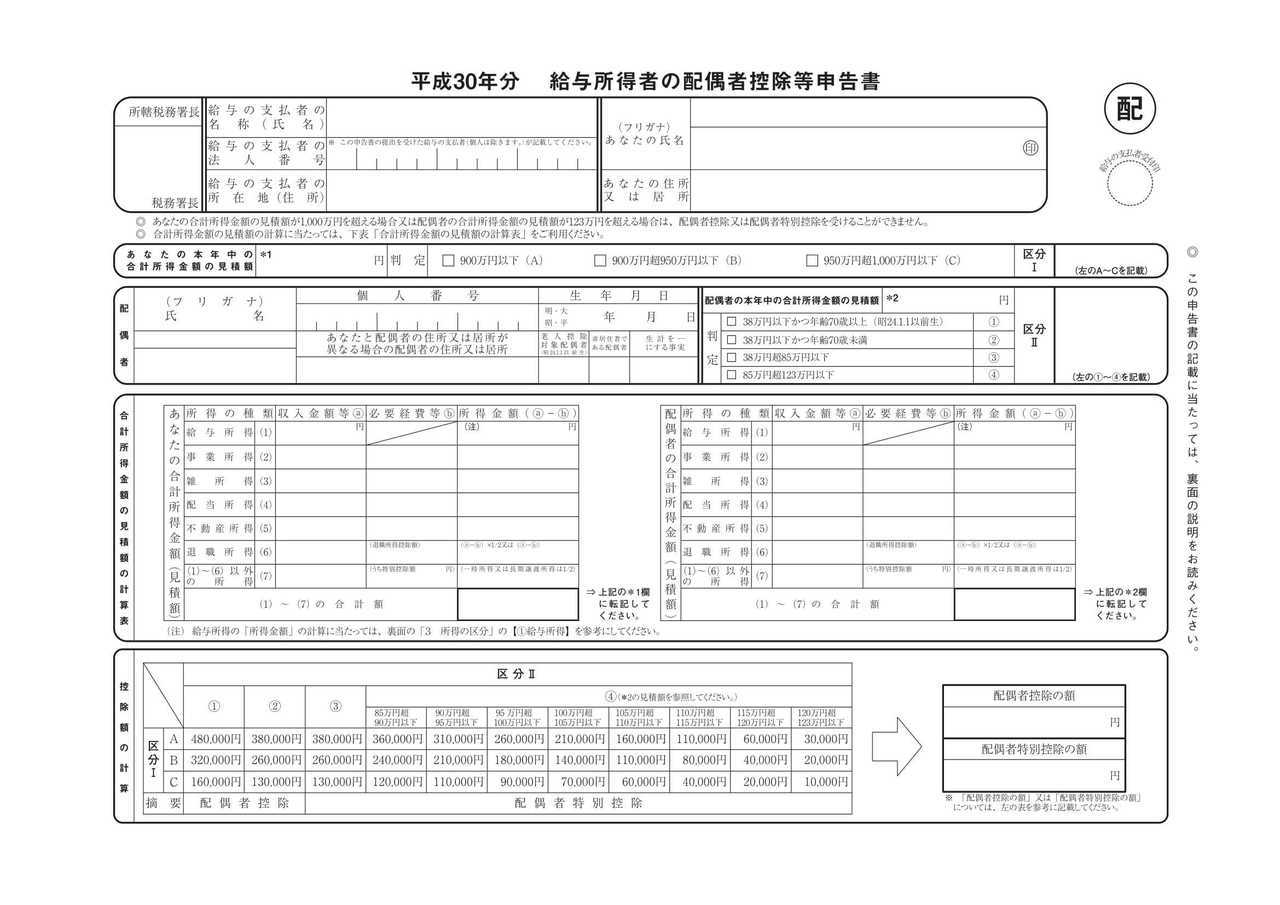

30年分年末調整においての変更点と注意点

★前年までと平成30年分年末調整との変更点

大きく3点あります。

- 配偶者控除と配偶者特別控除の見直し

- 扶養親族等の数の算定方法が変更

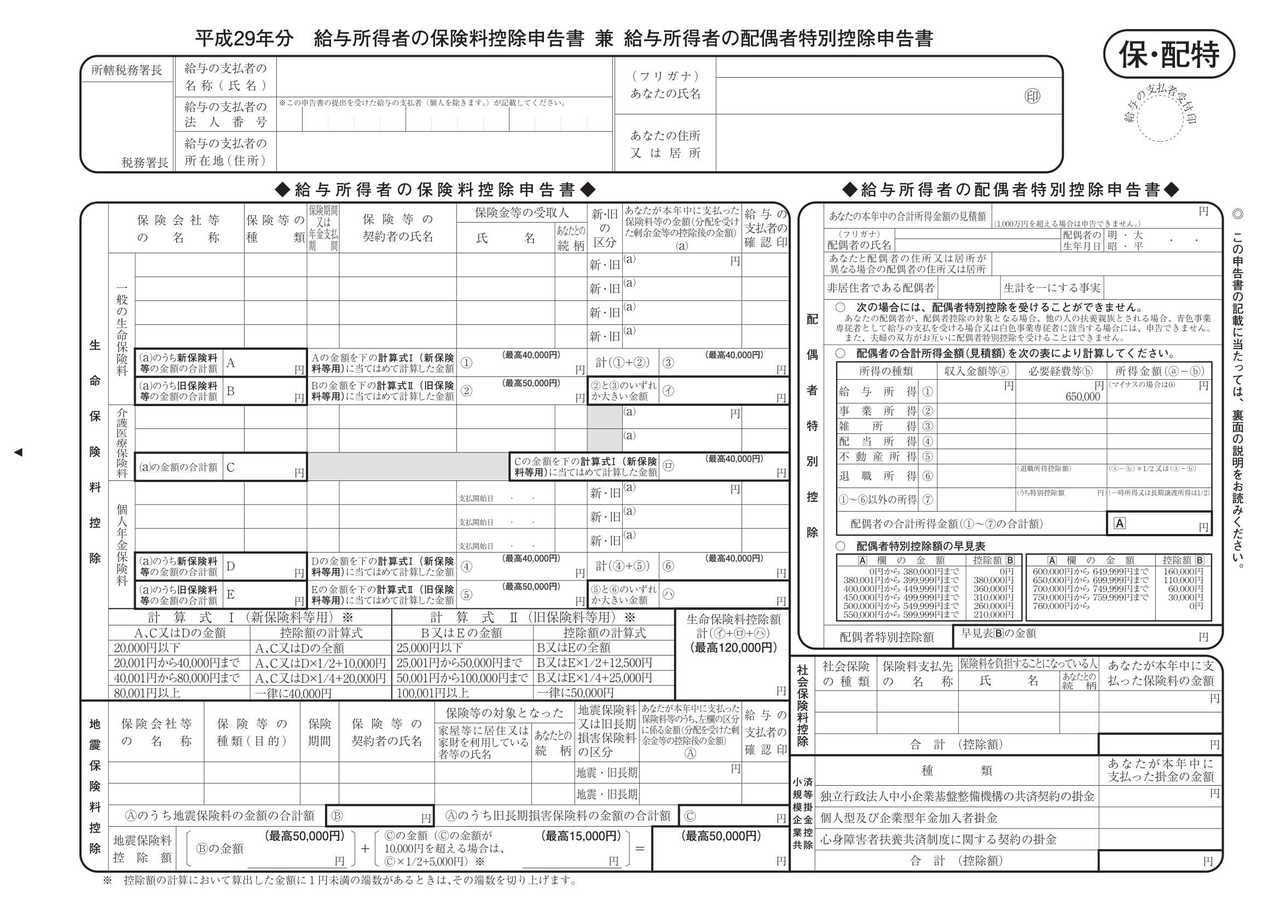

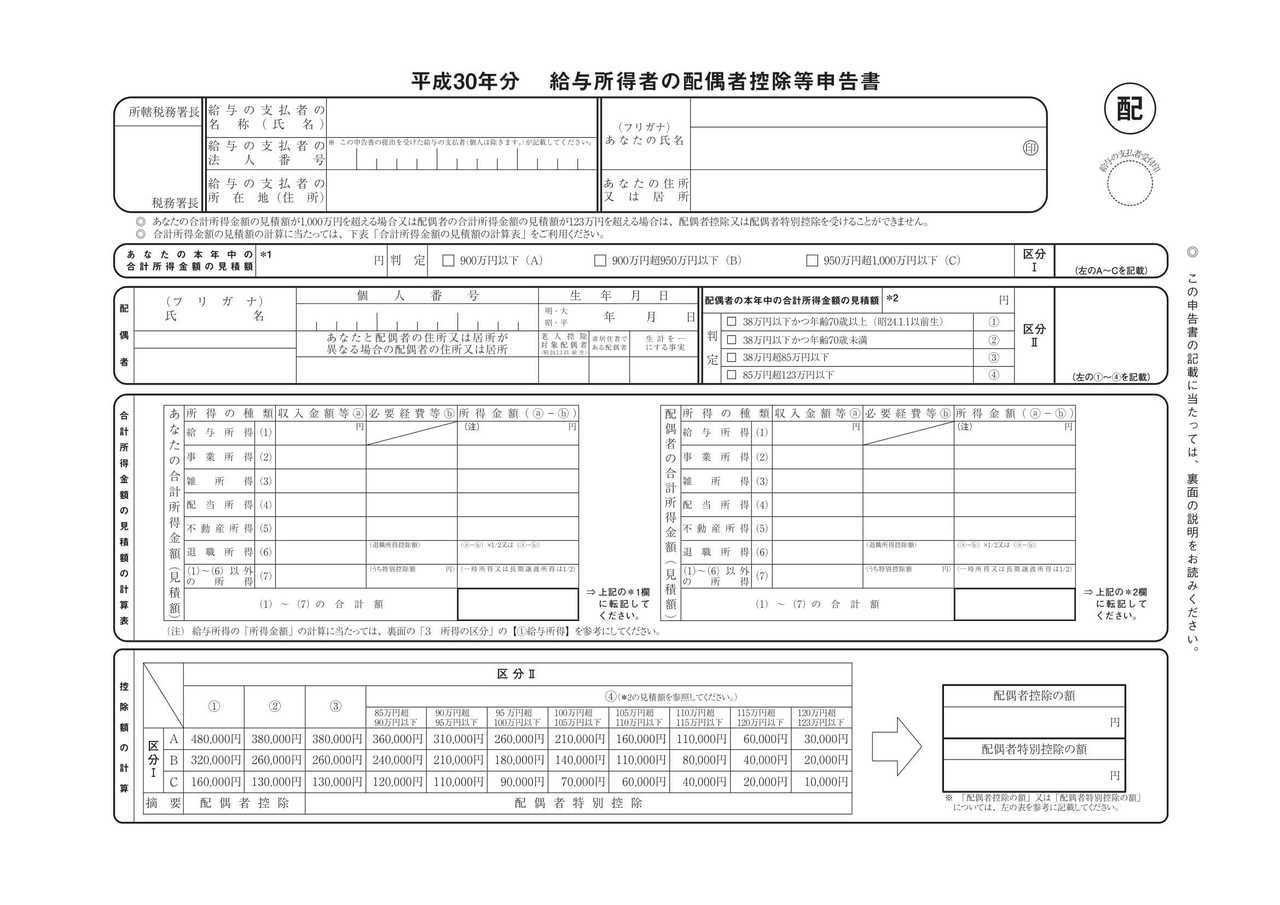

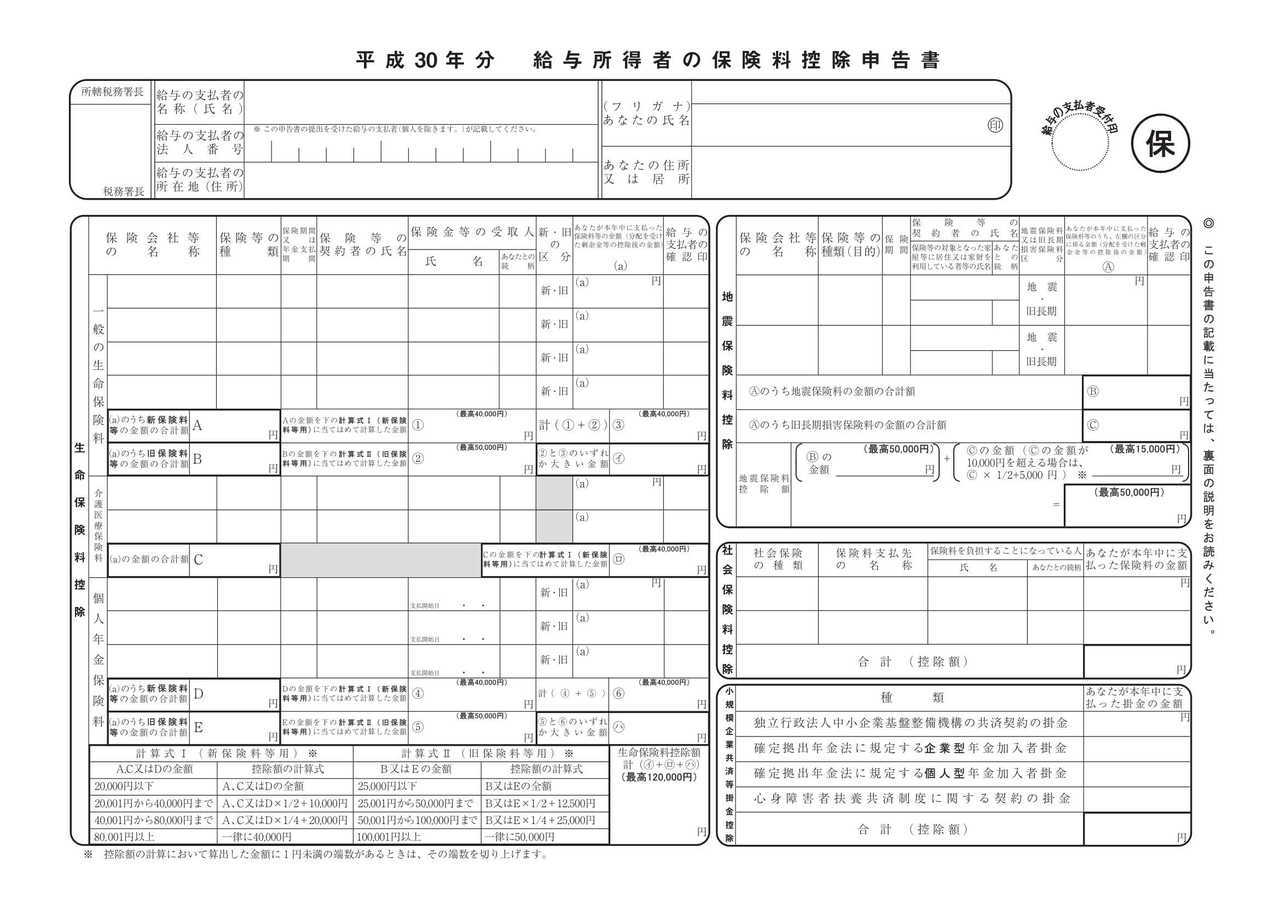

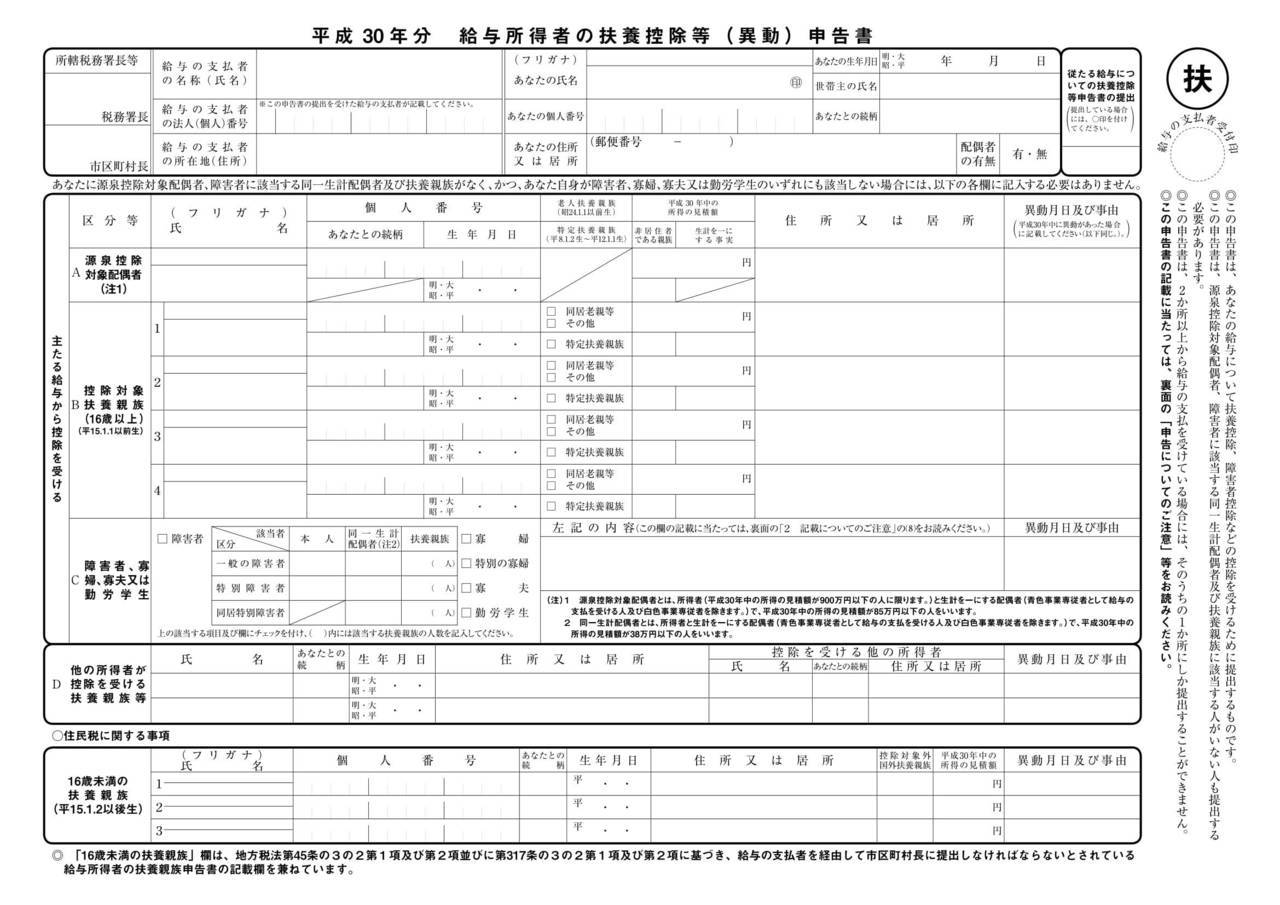

- 用紙の変更。「給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書」が2枚に分けられました

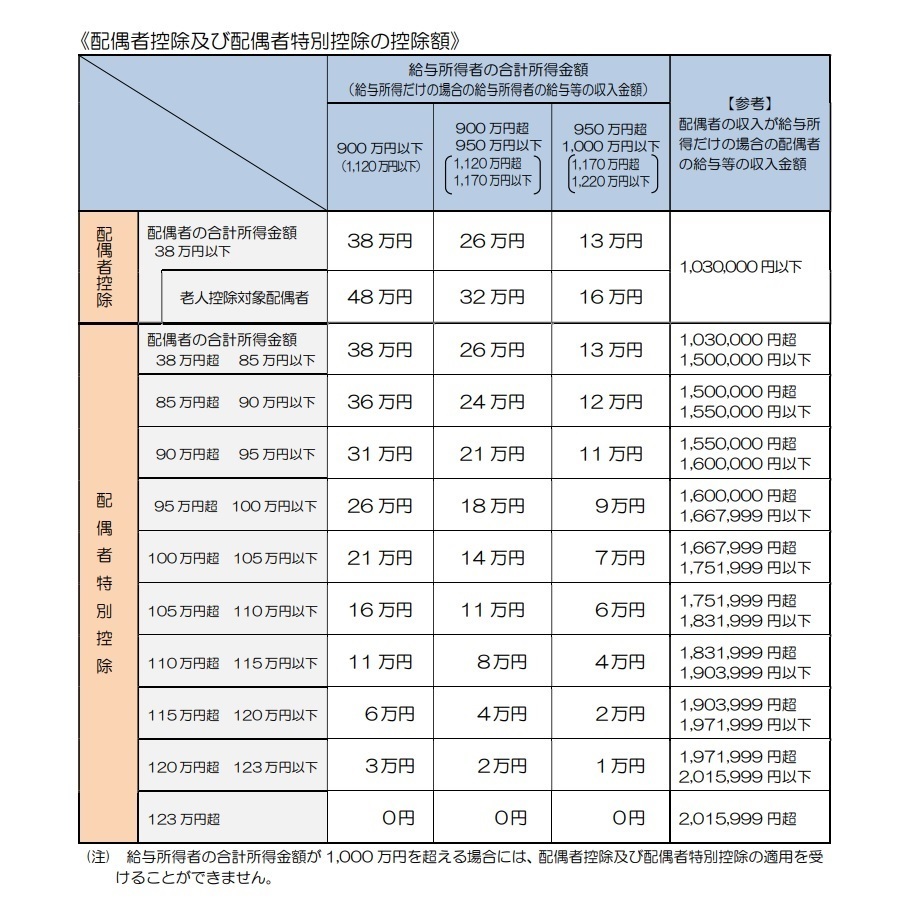

★配偶者控除と配偶者特別控除の見直しと年末調整

平成29年度税制改正で配偶者控除と配偶者特別控除の見直しが行われ、控除額等が改正されています。大雑把な書き方をすれば、これまで配偶者の所得だけに注意しての計算から、平成30年分からは配偶者の所得に加えて控除を受ける納税者本人の所得との兼ね合いで、控除額が変わるという事です。この改正により平成30年分以後の年末調整は、大変複雑で難しい計算作業が必要となりました。

(1)配偶者控除と配偶者特別控除の見直し

1 配偶者控除の控除額が改正されました。給与所得者の

合計所得金額が1,000万円(年収1,220万円)を超える場合には、配偶者控除の適用を受けることが出来なくなりました。

2 配偶者特別控除の控除額が改正されました。対象となる配偶者の合計所得金額が38万円(年収103万円)超123万円(年収201万6千円)以下に変更され、納税者本人と配偶者の所得金額によって段階的に引き下げられています。

詳細は下記に示す図をご参照ください。

画像引用・国税庁・平成30年分以降の配偶者控除及び配偶者特別控除の取扱についてより

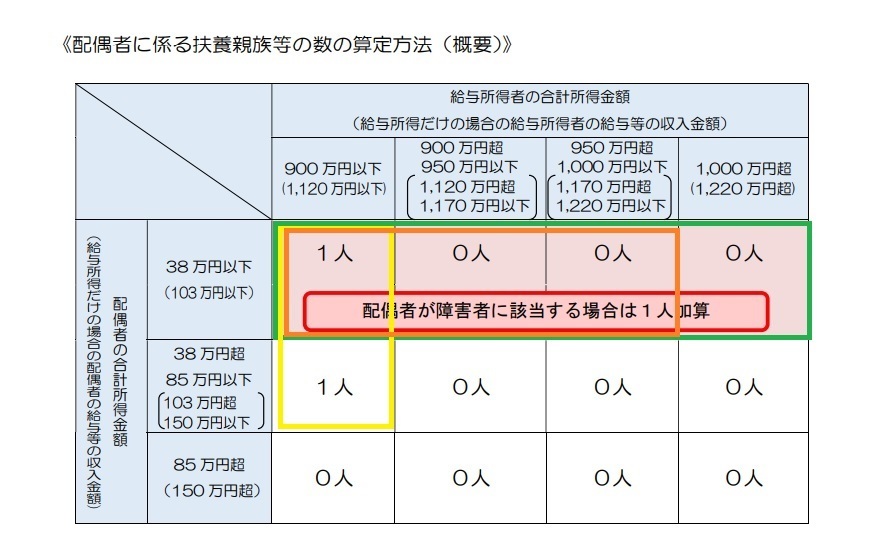

(2)扶養親族等の数の算定方法が変更

扶養親族等の数の算定に際し、配偶者が源泉控除対象配偶者に該当する場合には、毎月の給料計算の際には扶養親族等の数に1人を加えて計算します。

*源泉控除対象配偶者とは・・・

納税者本人および配偶者も給与収入だけの場合。

- 納税者本人の合計所得900万円(年収1,120万円)以下

- 配偶者の合計所得85万円(年収150万円)以下

この条件に該当する配偶者の事です。

また、同一生計配偶者が障害者に該当する場合には、扶養親族等の数に1人を加えて計算します。

*同一生計配偶者とは・・・

納税者本人および配偶者も給与収入だけの場合。

- 納税者本人の所得制限なし

- 配偶者の合計所得38万円(年収103万円)以下

この条件に該当する配偶者の事です。

*控除対象配偶者とは・・・

納税者本人および配偶者も給与収入だけの場合。

- 納税者本人の合計所得1,000万円(年収1,220万円)以下

- 配偶者が同一生計配偶者

この条件に該当する配偶者の事です。

この3種類の配偶者を色分けすると下記の表のとおりとなります。

黄色枠 源泉控除対象配偶者が該当します。

橙色枠 控除対象配偶者が該当します。

緑色枠 同一生計配偶者が該当します。

画像引用・国税庁・平成30年分以降の配偶者控除及び配偶者特別控除の取扱についてより

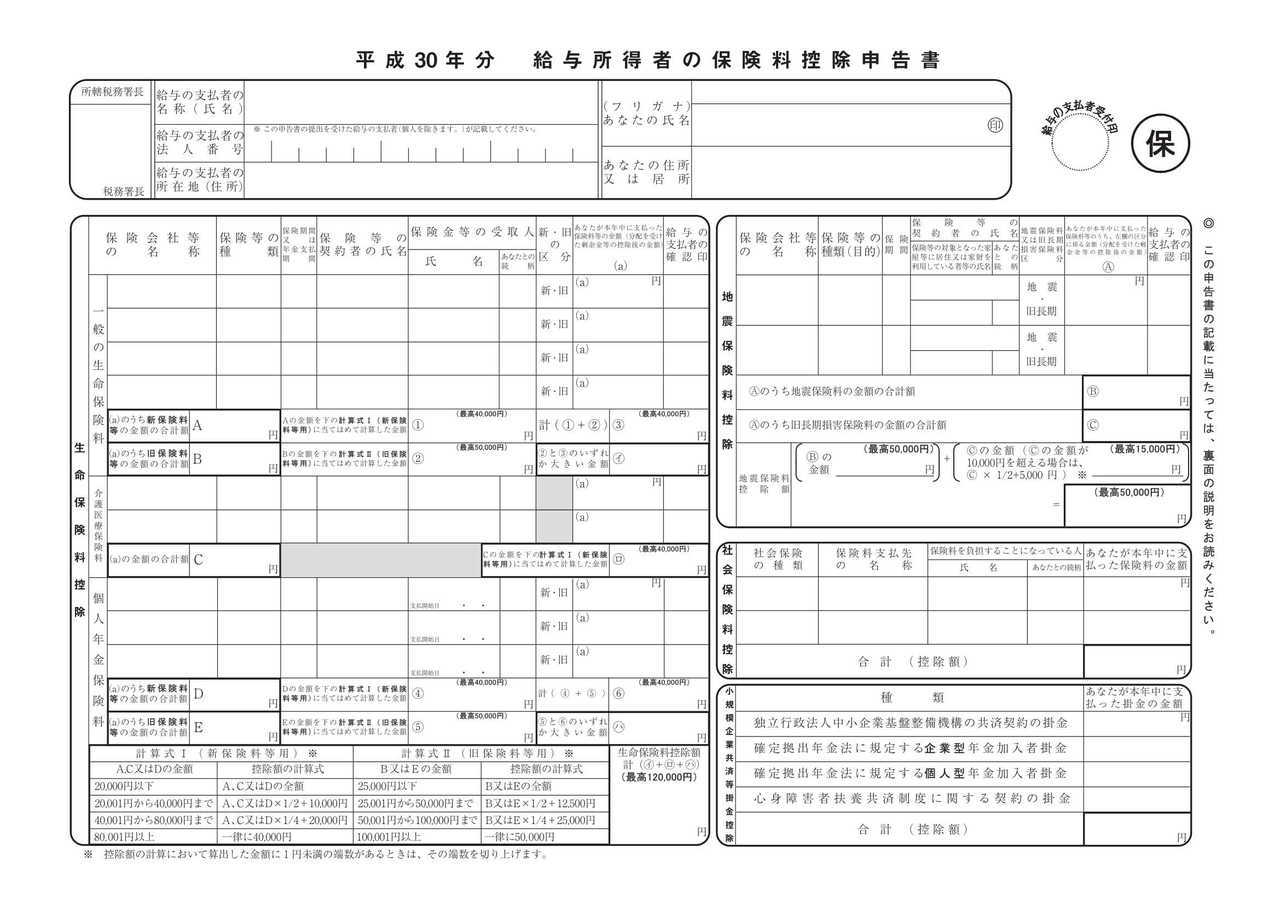

(3)用紙の変更

給与所得者の扶養控除等申告書等の様式が変わりました

昨年までの「給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書」が、平成30年分から「給与所得者の保険料控除申告書」と「給与所得者の配偶者控除等申告書」の2つの用紙に分けられました。

なお、平成30年分の年末調整で配偶者控除又は配偶者特別控除の適用を受けるためには、「給与所得者の扶養控除等(異動)申告書」への「源泉控除対象配偶者」欄への記載のある無に関係なく、「給与所得者の配偶者控除等申告書」を会社に提出する必要があります。

29年分 給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書

30年分 給与所得者の配偶者特別控除申告書

30年分 給与所得者の保険料控除申告書

平成30年分税制改正のポイント

◆ 平成30年分 税制改正のポイント(昨年からの変更点)

- 配偶者控除及び配偶者特別控除の控除額の改正

- 扶養親族等の数の算定方法の変更

- 給与所得控除の改正(平成32年以降)

- 基礎控除の改正(平成32年以降)

- 所得金額調整控除の創設(平成32年以降)

- 各種所得控除等を受けるための扶養親族等の合計所得金額要件等の改正(平成32年以降)

*下記に表示の申告書3点は国税庁より引用

平成30年分給与所得者の扶養控除等(異動)申告書

平成30年分給与所得者の配偶者控除等申告書

平成30年分給与所得者の保険料控除申告書

配偶者控除及び配偶者特別控除の控除額の改正

① 配偶者控除の控除額が改正されたほか、給与所得者の合計所得額が1,000万円を超える場合には、配偶者控除の適用を受けることができないこととされました。② 配偶者特別控除の控除額が改正されたほか、対象となる配偶者の合計所得金額が38万円超123万円以下とされました。

扶養親族等の数の算定方法の変更

扶養親族等の数の算定に当たり、配偶者が源泉控除対象配偶者に該当する場合には、扶養親族等の数に1人を加えて計算することとされました。 また、同一生計配偶者が障害者に該当する場合には、扶養親族等の数に1人を加えて計算することとされました。

基礎控除の改正(平成32年以降)

①基礎控除額が10万円引き上げられました。②合計所得金額が2,400万円を超える所得者についてはその合計所得金額に応じて控除額が逓減し、合計所得金額が2,500万円を超える所得者については基礎控除の適用はできないこととされました。

所得金額調整控除の創設(平成32年以降)

その年の給与等の収入金額が850万円を超える所得者で、特別障害者に該当する又は年齢23歳未満の扶養親族を有するもの若しくは特別障害者である同一生計配偶者若しくは扶養親族を有するものの総所得金額を計算する場合には、給与等の収入金額(その給与等の収入金額が1,000万円を超える場合には、1,000万円)から850万円を控除した金額の10%に相当する金額を、給与所得の金額から控除することとされました。

各種所得控除等を受けるための扶養親族等の合計所得金額要件等の改正

(平成32年以降)

①同一生計配偶者及び扶養親族の合計所得金額要件が48万円以下(改正前:38万円以下)に引き上げられました。②源泉控除対象配偶者の合計所得金額要件が95万円以下(改正前:85万円以下)に引き上げられました。③配偶者特別控除の対象となる配偶者の合計所得金額要件が48万円超133万円以下(改正前:38万円超123万円以下)とされ、その控除額の算定の基礎となる配偶者の合計所得金額の区分が、それぞれ10万円引き上げられました。④勤労学生の合計所得金額要件が75万円以下(改正前:65万円以下)に引き上げられました。⑤家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額が55万円(改正前:65万円)に引き下げられました。

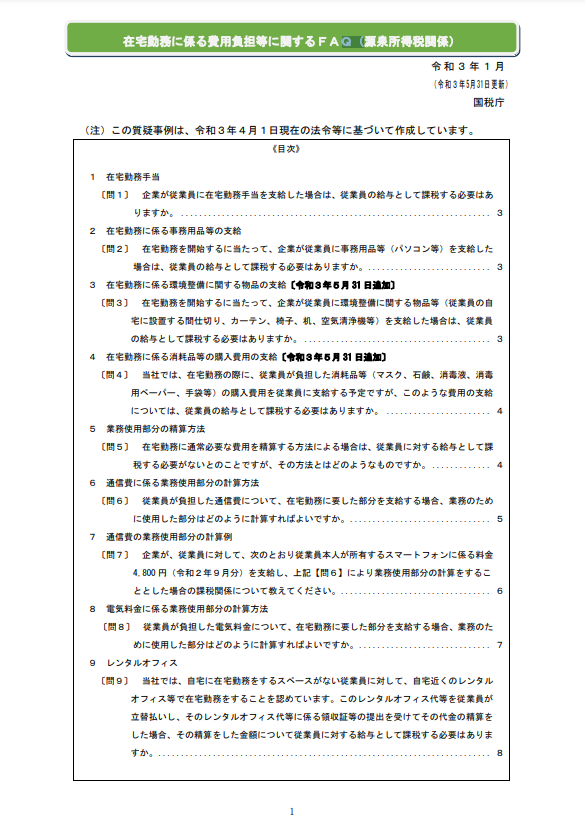

在宅勤務手当と給与課税のポイント

NEW

在宅勤務手当と給与課税のポイント

新型コロナウイルスの感染予防のために、国からはくり返し在宅勤務やテレワークの推奨実行がさけばれています。それを受け大企業や公的機関では、在宅勤務やテレワーク導入も進んできました。

ただ、私たち税理士事務所のお客様の大半が中小会社様です。そんなこともあり、わたしども事務所の顧問先様からは「在宅勤務手当」や「在宅勤務にかかる費用」などのご質問は4月までゼロ件でした。

それが5月にはいり1件ですがご質問を聞かれました。今後、同様のご質問が出ることに備えて勉強しました。国税庁からは令和3年1月、「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」が公表されています。

画像引用 「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」より引用

一度よむだけでは理解が難しい書きぶりですので、重要となるポイント3項に絞って分かりやすく要約してみます。

在宅勤務手当

Q1 会社が在宅勤務手当を支給した場合、従業員にたいする給与課税が必要ですか?

A1 在宅勤務のために通常必要な費用について、実費相当額を精算する方法で支給する場合には、従業員への給与課税は必要はありません。

ただし、在宅勤務手当が使用の有無に関係なく一定額を精算することなく支給する場合には、従業員への給与として課税が必要となります。

在宅勤務に必要な事務用品等の支給

Q2 会社が在宅勤務の従業員にたいしてパソコンなどの事務用品を支給した場合、現物給与として課税の必要はありますか?

A2 会社から貸し出すだけであれば、従業員に対する給与課税は必要ありません。

貸し出しではなく、会社に返却する義務がない場合には、従業員への給与として課税が必要となります。

レンタルオフィス

Q3 自宅に空き室がないなどの理由から、レンタルオフィスを利用して在宅勤務をおこなう場合、従業員が立替払いした利用料の領収証提出を受け、会社が精算をした場合、従業員に対する給与として課税する必要はありますか?

A3 1 従業員が在宅勤務に通常必要な費用としてレンタルオフィス代等を立替払いし、かつ、2 業務利用したものとして領収書等を会社に提出され、精算されているものについては従業員に対する給与として課税する必要はありません(会社が先に従業員に仮払いして、従業員がレンタルオフィス代等に係る領収証等を会社に提出して精算した場合も同じ)

まとめ

- 在宅勤務手当が在宅勤務に通常必要な費用の実費相当額を精算する「実費精算」の場合は非課税

- 支給額が一定の場合は課税対象

- 自宅以外の場、例えばレンタルオフィス使用料でも実費精算の場合は非課税

- 在宅勤務で必要な事務用品の支給については貸与の場合は非課税

- 現物支給の場合は課税対象

- 通信費や電気料金についても、実費精算の場合には非課税

考察・副業と税金との関係

NEW

★副業が事業所得となる日は来るのでしょうか?

いまだ終息の気配がみられないコロナ禍。昨年から続くコロナ禍社会の影響を受けて、多くの職種で正規非正規を問わず会社からの給料が減少しています。それを受けて会社員の副業が身近なものとなってきました。

国も成長戦略の中で新しい働き方として、兼業・副業を推進する姿勢をしめしています。しかしながら、副業に対する税金(所得税)の扱いは旧来と変わっていません。

◆給与所得と事業所得の違い

副業に対する所得税の扱いで最初に問題になるのは、給与所得になるのか?事業所得になるのか?という点です。

判例を抜粋してみました。最高裁昭和56年判決で「給与所得とは、会社との雇用契約のもと使用者の指揮命令を受ける従属関係において提供される労務の対価」とされ、「事業所得は、自己の計算と危険のもと、独立して営まれ、営利性、有償性、反復継続して遂行する意思と社会的地位が客観的に認められる業務から生ずる所得である」とされています。

◆副業は雑所得

副業が雇用関係になく従属関係もない場合には、給与所得ではありません。課税庁の見解では、副業は雑所得であるされています。事業所得とは違い、副業によって生じた損失額については、他の所得との損益通算は認められません。

◆副業が事業所得となる日は来るのでしょうか?

現在の青色申告制度では、雑所得には他の所得との損益通算や青色申告特別控除などの特典はありません。青色申告制度は自主的な納税申告のため、適正な帳簿作成を後押しするための制度です。コロナ、働き方改革の影響で拡大傾向の始まった会社員の副業。それでも、まだまだ会社員の副業が所得税における事業所得と同様に位置付けられるまでには、長い議論と時間が必要であると思われます。

〒462-0833

3-45

(税理士・行政書士 柳和久)

お問合せ・ご相談はこちら

担当:柳和久(やなぎかずひさ)

受付時間:9時~17時30分

定休日:土日祝祭日

名古屋市北区の税理士・行政書士です。柳和久税理士事務所では[安心・正確]はもちろんの事、お客様目線にたち丁寧な仕事を心がけております。

小さなご相談でも大丈夫です。

相続サポート名古屋 相続税と手続が相談できる税理士事務所

相続に関するご相談、ご依頼は相続サポート名古屋のHPに詳しく。

| 対応エリア | 名古屋市(千種区、東区、北区、西区、中村区、中区、昭和区、瑞穂区、熱田区、中川区、港区、南区、守山区、緑区、名東区、天白区)、瀬戸市、尾張旭市、春日井市、小牧市、一宮市ほか愛知県内 |

|---|

ごあいさつ

税理士 行政書士

柳和久税理士事務所

最寄り駅

地下鉄名城線 志賀本通駅

名鉄瀬戸線 尼ケ坂駅

業務地域

名古屋市(千種区、東区、北区、西区、中村区、中区、昭和区、瑞穂区、熱田区、中川区、港区、南区、守山区、緑区、名東区、天白区)、瀬戸市、尾張旭市、春日井市、小牧市、一宮市ほか愛知県内